2026 مؤلف: Howard Calhoun | [email protected]. آخر تعديل: 2025-01-24 13:11:32

نظام العملة هو مجموعة من المؤسسات التي تقدم الحكومة من خلالها الأموال لاقتصاد الدولة. تتكون النظم النقدية الحديثة عادة من الخزانة الوطنية ، وصك العملة ، والبنوك المركزية والتجارية. يمكن تمييز أنواع نظام العملات على النحو التالي.

متنوعة السلع

النظام النقدي للسلع هو نظام نقدي تصبح فيه سلعة ما (مثل الذهب) وحدة قيمة ويتم استخدامها فعليًا كنقود. تحتفظ الأموال بقيمتها بسبب خصائصها المادية. في بعض الحالات ، قد تقوم الحكومة بختم عملة معدنية بشارة أو شارة محددة للإشارة إلى وزنها أو تأكيد نقاوتها. قيمة مثل هذه العملة تبقى دون تغيير حتى لو صهرت.

جوانب

يجب تمييز عملة السلع عن النقود التمثيلية وهي شهادة أو رمز مميز. يمكن استبدالها بالسلعة الرئيسية ، ولكن فقط إذا كانت التجارة مفيدة للطرفين لهذا المصدر والمنتج. من السمات الرئيسية للشكل القابل للتسويق للنظام النقدي أن القيمة يتم إدراكها بشكل مباشر من قبل مستخدمي تلك الأموال الذين يتعرفون عليها.خدمة. أي أن تأثير الاحتفاظ بالرمز يجب أن يكون اقتصاديًا مثل امتلاك المال في متناول اليد. يوجه هذا المبدأ أسواق السلع اليوم ، على الرغم من أنها تستخدم مجموعة أكثر تعقيدًا من الأدوات المالية.

نظرًا لأن الدفع مقابل البضائع عادةً ما يوفر بعض الفوائد ، فإن عملة السلع تشبه المقايضة ، ولكنها تختلف عنها من خلال وجود وحدة صرف واحدة معترف بها.

معادن

في الحالات التي تكون فيها السلعة معادن ، عادة ما تكون ذهبية أو فضية ، تصدر الدولة نقودًا على شكل عملات معدنية. في هذه الحالة ، يتم وضع علامة خاصة على المعدن ، والتي تكون بمثابة ضمان لوزن ونقاء تركيبته. خصائص نظام العملة من هذا النوع هي كما يلي. عند إصدار العملات المذكورة أعلاه ، غالبًا ما تفرض الحكومة رسومًا تُعرف باسم Seigniorage.

في الحالات التي يتم فيها استخدام عملة سلعة ، تحتفظ العملة بقيمتها حتى إذا تم صهرها وتغييرها فعليًا (أي ، لم تعد في الواقع وحدة نقدية). عادةً ما تنخفض القيمة النقدية إذا تم تحويل العملة إلى معدن ، ولكن في بعض الحالات تكون القيمة النقدية للمادة أكبر من القيمة الاسمية للعملة.

وظائف

يمكن إرجاع مراحل تطور النظام النقدي إلى العصور القديمة. ربما حدث استخدام طرق المقايضة التي تنطوي على أموال السلع منذ حوالي 100000 عام. لتنظيم إنتاج وتوزيع السلع والخدمات بين السكان في وقت السوقلم يكن الاقتصاد موجودًا بعد ، فقد اعتمد الناس على التقاليد أو القيادة أو التعاون المجتمعي.

على الرغم من أن بعض فئات السلع قد استخدمت تاريخيًا في التجارة والمقايضة (مثل الشعير في بلاد ما بين النهرين حوالي 3000 قبل الميلاد) ، إلا أنه من الناحية العملية قد يكون من غير المناسب استخدامها كوسيلة للتبادل أو معيار الدفع المؤجل. هذا يرجع في المقام الأول إلى مشاكل النقل والتخزين. يستخدم الذهب أو معادن أخرى أحيانًا في نظام الأسعار كوسيلة لتخزين الأموال ، والتي لا تتلف بسبب التدهور البيئي ويمكن تخزينها لفترة طويلة.

أسئلة اليوم

تغيرت مبادئ هذا النوع من أنظمة العملات بمرور الوقت. اليوم ، يتم تحديد القيمة الاسمية لعملة المعدن الأساسي من قبل الحكومة ، وهذا السعر هو الذي يجب قبوله قانونيًا كدفعة. يمكن أن تعطي قيمة المعدن الثمين في تركيبته قيمة سعرية أخرى تتغير بمرور الوقت. قيمة المعدن تخضع لاتفاقية ثنائية ، حتى لو لم يتم تسييلها من قبل أي حكومة.

عملات تمثيلية

توصيف أنواع أنظمة العملات مستحيل بدون وصف لفئة "المال من أجل المال". هم على بعد خطوة واحدة من تمويل السلع ويطلق عليهم ممثل. تتكون العديد من العملات من الأوراق النقدية التي ليس لها قيمة مادية خاصة بها ، ولكن يمكن استبدالها بمعدن ثمين (مثل الذهب). تُعرف هذه القاعدة بالمعيار الذهبي.تم اعتماد المعيار الفضي على نطاق واسع بعد سقوط الإمبراطورية البيزنطية واستمر حتى عام 1935.

البديل الآخر الذي تمت تجربته في القرن العشرين هو نظام المعدنين ، والذي يُطلق عليه أيضًا المعيار المزدوج ، حيث كان كل من الذهب والفضة بمثابة مناقصة قانونية.

النقود التمثيلية هي أي سعر صرف له بعض القيمة ولكن قيمته قليلة أو معدومة (جوهرية). ومع ذلك ، على عكس بعض أشكال المال المالي (التي قد لا يكون لها أي قيمة في تكوينها) ، يجب أن تتضمن شيئًا لدعم القيمة الاسمية المقدمة.

تم استخدام مصطلح "الأموال التمثيلية" بعدة طرق:

- مطالبة بضاعة مثل شهادات الذهب أو الفضة. بهذا المعنى ، يمكن تسميتها "نقود السلع".

- أي نوع من المال له قيمة اسمية أكبر من سعره كمادة ملموسة. تستخدم بهذا المعنى ، معظم أنواع النقود الورقية هي نوع من العملات التمثيلية.

تاريخيًا ، كان استخدام النقود التمثيلية سابقًا لاختراع العملات المعدنية. في الإمبراطوريات القديمة في مصر وبابل والهند والصين ، غالبًا ما كان للمعابد والقصور مستودعات تصدر شهادات إيداع كدليل على مطالبة ببعض البضائع المخزنة في المستودعات بهذه الصفة.

وفقًا للاقتصادي ويليام ستانلي جيفونز (1875) ، نقود تمثيليةفي شكل أوراق نقدية نشأت من حقيقة أن العملات المعدنية غالبًا ما يتم قطعها أو استهلاكها أثناء استخدامها.

Fiat money

البديل لنظام العملة القابل للتسويق هو النقد ، والذي تم تحديده من قبل البنك المركزي والقانون الحكومي كعملة قانونية ، حتى لو لم يكن لها قيمة جوهرية. كانت هذه النقود الأصلية عبارة عن عملة ورقية أو عملة شيكات ، ولكن في الاقتصادات الحديثة توجد في الغالب كبيانات ، مثل أرصدة البنوك وسجلات شراء بطاقات الائتمان أو الخصم ، والنسبة الموجودة كأوراق نقدية وعملات معدنية صغيرة نسبيًا.

يتم إنشاء الأموال بشكل أساسي ، على عكس ما تقوله معظم الكتب المدرسية ، من قبل البنوك عندما تقرض العملاء. ببساطة ، البنوك التي تقرض العملة للعملاء تخلق المزيد من الودائع والإنفاق بالعجز.

في الأوقات العادية ، لا يحدد البنك المركزي كمية الأموال المتداولة ، وهم بدورهم "لا يتكاثرون" بمزيد من القروض والودائع. على الرغم من أن المؤسسات المالية التجارية تنشئ الأموال من خلال الإقراض ، إلا أنها لا تستطيع فعل ذلك بحرية دون قيود. البنوك محدودة في مقدار ما يمكنها إقراضه لكي تظل مربحة في نظام تنافسي. تعمل اللوائح التنظيمية التحوطية أيضًا كقيد على أنشطتها للحفاظ على سلامة النظام المالي. كل من الأفراد والشركاتتلقي الأموال التي تم إنشاؤها عن طريق ائتمان جديد ، ويمكنهم اتخاذ إجراءات تؤثر على أموال العملة - يمكنهم "تدمير" الأموال أو العملة بسرعة ، واستخدامها ، على سبيل المثال ، لسداد ديونهم الحالية.

تتحكم البنوك المركزية في إنشاء التمويل من قبل الكيانات التجارية من خلال تحديد أسعار الفائدة على الاحتياطيات. هذا يحد من مقدار الأموال التي ترغب غير الدول في تقديمها وبالتالي تخلقها ، لأن هذا يؤثر على ربحية الإقراض في سوق تنافسية. هذا هو عكس ما يعتقده الكثير من الناس في خلق المال. أكثر المفاهيم الخاطئة شيوعًا هي أن البنوك المركزية تطبع جميع النقود. هذا لا يعكس ما يحدث بالفعل.

إنشاء المال وتنظيمه

يجب مراعاة جوهر وأنواع وعناصر النظام النقدي بدءًا من عملية تكوين الأصول المالية. يدخل البنك المركزي أموالاً جديدة في الاقتصاد عن طريق شراء الأصول أو توفير الأموال للمؤسسات المالية. تقوم الشركات بعد ذلك بإعادة تجميع أو إعادة توظيف هذه الأموال الأساسية من خلال إنشاء ائتمان من خلال النظام المصرفي الاحتياطي الجزئي ، مما يوسع إجمالي المعروض من الأموال المتاحة (الودائع النقدية والودائع تحت الطلب).

في اقتصاد اليوم ، يتوفر القليل نسبيًا من المعروض النقدي بالعملة المادية. على سبيل المثال ، في ديسمبر 2010 في الولايات المتحدة ، من بين 8،853.4 مليار دولار في شكل نقود واسعة ، فقط 915.7 مليار (حوالي 10٪)يتألف من عملات معدنية ورقية. عادة ما يكون إنتاج العملات الورقية والمعدنية الجديدة من مسؤولية البنك المركزي ، وأحيانًا خزينة الدولة.

التضخم

أدى اعتماد العديد من البلدان للعملة الورقية منذ القرن الثامن عشر فصاعدًا إلى تقلبات كبيرة في المعروض النقدي. منذ ذلك الحين ، شهد عدد من البلدان زيادة كبيرة في المعروض من التمويل الورقي ، مما تسبب في تضخم مفرط - فترات تضخم شديد ، أعلى بكثير مما كانت عليه في الفترات السابقة لأموال السلع الأساسية.

يعتقد الاقتصاديون عمومًا أن ارتفاع معدلات التضخم والتضخم المفرط يرجع إلى النمو المفرط في المعروض النقدي. يقلل مستوى السيولة المنخفض من شدة الانكماش الاقتصادي ، مما يسمح لسوق العمل بالتكيف بسرعة مع الظروف الجديدة ، ويقلل من خطر أن مصيدة السيولة ستمنع السياسة النقدية من استقرار الاقتصاد. ومع ذلك ، فإن الزيادة في المعروض النقدي لا تؤدي دائمًا إلى ارتفاع اسمي في الأسعار. يمكن أن يؤدي إلى استقرار الأسعار في وقت تنخفض فيه الأسعار. يجادل بعض الاقتصاديين بأنه في فخ السيولة ، فإن عمليات ضخ النقود الكبيرة تشبه "سحب الخيط".

مهمة الحفاظ على معدلات التضخم منخفضة وتحقيق الاستقرار عادة ما تعطى للسلطات النقدية. عادة ، هذه الوكالات الحكومية هي بنوك مركزية تتحكم في السياسة النقدية من خلال تحديد سعر الفائدة وعمليات السوق المفتوحة الخاضعة لمتطلبات الاحتياطي المصرفي.

فقدان الدعم

ما هو نظام العملة؟ كيف يمكنللاقتناع بما سبق ، فإن هذه هي اليوم عملية إصدار وتداول فئات العملات الورقية. تفقد العملة الورقية قيمتها بشكل كبير إذا فشلت الحكومة المصدرة أو البنك المركزي أو رفضت زيادة ضمان قيمتها. النتيجة المعتادة هي التضخم المفرط. ومن الأمثلة على حدوث ذلك الدولار الزيمبابوي والعملة الصينية عام 1945.

لكن هذا لا يحدث بالضرورة: على سبيل المثال ، استمر ما يسمى بالدينار السويسري في الحفاظ على قيمته في كردستان العراق حتى بعد أن ألغت الحكومة المركزية في ذلك البلد وضعها القانوني.

خصائص أنظمة العملات الحديثة

يعتمد استخدام العملة على مفهوم lex monetae. هذا يعني أن كل دولة ذات سيادة تقرر الوحدة التي ستستخدمها. في الوقت الحالي ، تقدم المنظمة الدولية للتوحيد القياسي نظام رمز مكون من ثلاثة أحرف (ISO 4217) لتعريف العملات (على عكس الأسماء أو الأحرف البسيطة) لإزالة الالتباس. يتعلق الأمر بحقيقة وجود عشرات الوحدات النقدية تسمى الدولار والفرنك. حتى اسم "الجنيه" يُستخدم في ما يقرب من اثني عشر دولة مختلفة. معظمهم مرتبطون بالجنيه الإسترليني ، في حين أن البقية لها معاني مختلفة. بشكل عام ، يستخدم الرمز المكون من ثلاثة أحرف رمز البلد ISO 3166-1 لأول حرفين والحرف الأول من اسم العملة. الاستثناء هو العملة الأمريكية والتي تسمى الدولار الأمريكي في جميع أنحاء العالم ويتم كتابتها بالدولار الأمريكي.

عملات بديلة

إذا أعطيت أوصافًا لأنواع العملاتالأنظمة ، لا ينبغي إغفال الوحدات النقدية البديلة. على عكس العملات الحكومية الخاضعة للسيطرة المركزية ، تدعم شبكات الثقة اللامركزية الخاصة الفئات الرقمية مثل Bitcoin أو Litecoin أو Monero أو Peercoin أو Dogecoin. تندرج العملات ذات العلامات التجارية أيضًا ضمن هذه الفئة ، على سبيل المثال القيم القائمة على الالتزام مثل BarterCard شبه المنظمة أو نقاط الولاء (بطاقات الائتمان أو شركات الطيران) أو أرصدة الألعاب (ألعاب MMO) بناءً على سمعة المنتجات التجارية. يتضمن مفهوم هذا النوع من نظام العملات أيضًا وحدات مالية بديلة منظمة بدرجة عالية مثل مخططات تحويل الأموال عبر الهاتف المحمول (MPESA أو E-Money).

العملة يمكن أن تكون شبكة (إنترنت) ورقمية. على سبيل المثال ، لا ترتبط عملة البيتكوين بأي دولة معينة ولا تعتمد على سلة من العملات (والأصول المملوكة).

التحكم والإنتاج

دور النظام النقدي في الظروف الحديثة واضح. في معظم الحالات ، يحتكر البنك المركزي حق إصدار العملات المعدنية والأوراق النقدية (النقدية) لمنطقة التداول الخاصة به (الدولة أو مجموعة البلدان). ينظم إنتاج طوائف البنوك (الائتمان) من خلال السياسة النقدية. ينتمي سعر الصرف أيضًا إلى عناصر أنواع نظام العملات الورقية. هذا هو السعر الذي يمكن من خلاله استبدال وحدتين ببعضهما البعض. يستخدم هذا العنصر للتداول بين منطقتين من العملات. يمكن تصنيف أسعار الصرف على أنها متغيرة أو ثابتة. في الحالة الأولىيتم تحديد الحركات الحالية في أسعار الصرف من قبل السوق ، وفي الحكومات الثانية تتدخل في السوق لشراء أو بيع عملتها لموازنة العرض والطلب بسعر ثابت.

في الحالات التي يتحكم فيها بلد ما بعملته ، تمارس هذه الرقابة إما من قبل البنك المركزي أو وزارة المالية. المؤسسة التي تسيطر على هذه السياسة تسمى السلطة النقدية. تتمتع هذه السلطات بدرجات متفاوتة من الاستقلالية عن الحكومات التي أنشأتها.

أسماء وفئات العملات النقدية

يمكن اشتقاق جوهر وأنواع النظام النقدي من اسم وتوزيع الوحدات النقدية. قد تستخدم العديد من البلدان نفس الاسم لعملاتها الفردية (على سبيل المثال ، الدولار في أستراليا وكندا والولايات المتحدة). على العكس من ذلك ، قد تستخدم العديد من البلدان نفس العملة (مثل اليورو) أو قد تعلن دولة واحدة عن وحدة أخرى كعملة قانونية. يحدث هذا عادةً مع بعض أنواع أنظمة العملات العالمية. على سبيل المثال ، أعلنت بنما والسلفادور أن العملة الأمريكية عملة قانونية ، ومن 1791 إلى 1857 كانت العملات الفضية الإسبانية بمثابة مناقصة قانونية في الولايات المتحدة. في أوقات مختلفة ، قامت البلدان إما بإعادة طباعة العملات الأجنبية أو استخدام لوحة العملات التي تصدر وحدة واحدة لكل ملاحظة حكومية أجنبية ، كما تفعل الإكوادور.

عناصر نظام العملات الورقية

عادة ما تحتوي كل عملة على وحدة أساسية (مثل الدولار أو اليورو) ومكون كسري ، وغالبًا ما يتم تعريفه على أنه1/100 من الوحدة الرئيسية: 100 سنت=1 دولار ، 100 سم=1 فرنك ، 100 بنس=1 باوند ، على الرغم من وجود وحدات من 1/10 أو 1/1000 في بعض الأحيان. في بعض العملات ، لا توجد وحدات أصغر على الإطلاق (على سبيل المثال ، الكرينا الأيسلندية).

موريتانيا ومدغشقر هما البلدان الوحيدان اليوم اللذان لا يستخدمان النظام العشري. وبدلاً من ذلك ، فإن الأوقية الموريتانية مقسمة نظريًا إلى 5 كوم ، بينما ينقسم الشريان الملغاشي نظريًا إلى 5 إيرايمبيلانجا. في هذه البلدان ، كانت تسميات مثل الدولار أو الجنيه مجرد أسماء لوزن معين من الذهب. تسبب التضخم في أن تصبح خومس وإيرامبيلانجا عديمة الجدوى في الممارسة العملية.

تحويل العملات

بعد تحليل جوهر وأنواع النظام النقدي العالمي ، يمكننا أن نستنتج أنهم في الواقع يعتمدون على بعضهم البعض. يقيس تحويل العملة قدرة الفرد أو المؤسسة أو الحكومة على تحويل وحدتهم المحلية إلى وحدة أخرى ، أو العكس ، مع أو بدون تدخل البنك المركزي أو الحكومة.

بناءً على القيود المذكورة أعلاه أو الوظائف المجانية والقابلة للتحويل بسهولة ، يمكن تقسيم أنظمة العملات الورقية في العالم إلى:

- قابلة للتحويل بالكامل - عندما لا توجد قيود على الوحدة التي يمكن بيعها في السوق الدولية ، ولا تفرض الحكومة بشكل مصطنع قيمة ثابتة أو دنيا على التجارة الدولية. الدولار الأمريكي مثال لمثل هذه العملة

- قابل للتحويل جزئيًا - تتحكم البنوك المركزية في الاستثمار الدولي داخل وخارج الدولةحدود ، بينما تتم معالجة معظم المعاملات التجارية المحلية دون أي متطلبات خاصة ، إلا أن هناك قيودًا كبيرة على الاستثمار الدولي ، وغالبًا ما يتطلب التحويل إلى عملات أخرى موافقة خاصة. الروبية الهندية مثال على هذه الأموال

- غير قابلة للتحويل - لا يشاركون في سوق الفوركس الدولي ولا يسمحون بالتحويل من قبل الأفراد أو الشركات. نتيجة لذلك ، تُعرف هذه العملات بأنها مقفلة. ومن الأمثلة البارزة الوحدة الكورية الشمالية والبيزو الكوبي.

موصى به:

نظام المعلومات والمراجع: أنواع وأمثلة. ما هو نظام المعلومات والمرجعية؟

نشر المعلومات وجمعها ومعالجتها داخل المجتمع الحديث يرجع إلى موارد خاصة: بشرية ومالية وتقنية وغيرها. في مرحلة ما ، يتم جمع هذه البيانات في مكان واحد ، منظم وفقًا لمعايير محددة مسبقًا ، مجمعة في قواعد بيانات خاصة ملائمة للاستخدام

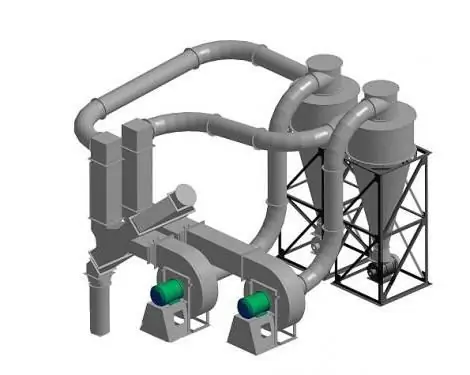

أنظمة الشفط: الحساب والتركيب. إنتاج أنظمة الشفط

أنظمة الشفط هي أنظمة مصممة لتنقية الهواء. استخدام هذه التركيبات إلزامي في جميع المؤسسات الصناعية التي تتميز بانبعاثات ضارة في الغلاف الجوي

أنظمة Visa و Mastercard في روسيا. وصف أنظمة الدفع فيزا وماستركارد

نظام الدفع - مجموعة مشتركة من الأساليب والأدوات المستخدمة في تحويل الأموال والتسويات وتنظيم التزامات الديون بين المشاركين في معدل الدوران الاقتصادي. في العديد من البلدان ، تختلف اختلافًا كبيرًا عن بعضها البعض بسبب الأحكام المتنوعة في مستويات التنمية الاقتصادية وخصائص التشريعات المصرفية

أنواع المحاسبة. أنواع الحسابات المحاسبية. أنواع أنظمة المحاسبة

المحاسبة عملية لا غنى عنها من حيث بناء إدارة فعالة وسياسة مالية لمعظم المؤسسات. ما هي مميزاته؟

أنظمة الشركات - أنظمة إدارة المشاريع. النماذج الأساسية

تناقش المقالة مفهومي "أنظمة إدارة المؤسسة المؤسسية" و "نظام إدارة مشروع الشركة". بالإضافة إلى ذلك ، تم وصف النماذج الأساسية لـ CPMS