2026 مؤلف: Howard Calhoun | [email protected]. آخر تعديل: 2025-01-24 13:11:20

عند ملء أمر دفع لدفع الضريبة ، يجب أن تشير إلى حالة الدافع. يتم تقديم قائمة كاملة في قانون الضرائب للاتحاد الروسي وبعض أوامر رئيس الاتحاد الروسي. دعونا نلقي نظرة فاحصة على كيفية تحديد وضع دافع الضرائب.

المسؤوليات

دافعو الضرائب هم كيانات قانونية وأفراد يدفعون الرسوم. بموجب القانون ، لديهم الواجبات التالية:

- التسجيل في دائرة الضرائب الفيدرالية ؛

- احتفظ بسجلات الدخل (النفقات) الخاصة بأشياء الضرائب ؛

- تقديم الإعلانات والبيانات المالية إلى دائرة الضرائب الفيدرالية ؛

- إرسال المستندات التي تم حساب مبلغ الضرائب على أساسها ؛

- اتبع متطلبات القضاء على المخالفات المحددة ، وعدم التدخل مع مسؤولي دائرة الضرائب الفيدرالية في أداء واجباتهم ؛

- لمدة 4 سنوات ، احتفظ بالمستندات المحاسبية الخاصة بحساب ودفع الضرائب والإيرادات والمصروفات المتكبدة.

يجب على دافعي الضرائب أيضًا إخطار دائرة الضرائب الفيدرالية كتابةً بما يلي:

- فتح / إغلاق حساب - في غضون 10أيام ؛

- المشاركة في المنظمات - خلال شهر

- تقسيمات فرعية منفصلة في الاتحاد الروسي - في غضون شهر ؛

- إعلان إفلاس أو تصفية أو إعادة تنظيم - خلال 3 أيام ؛

- تغيير الموقع (المسكن) - في غضون 10 أيام.

حقوق

بدوره ، يحق لدافع الضرائب أن يتلقى من دائرة الضرائب الفيدرالية:

- معلومات عن الضرائب المطبقة ، توضيحات حول تطبيق التشريع ؛

- استخدام الفوائد في الوقت المناسب ؛

- الحصول على تأجيل وائتمان ضريبي ؛

- كن حاضرا في التفتيش الميداني.

البحث عن المعلومات

كما ذكرنا سابقًا ، من واجبات دافعي الضرائب دفع الضرائب. في هذه الحالة ، تتم الإشارة إلى حالة دافع الضرائب في أمر الدفع. خلاف ذلك ، هناك احتمال ألا تصل الأموال إلى المرسل إليه.

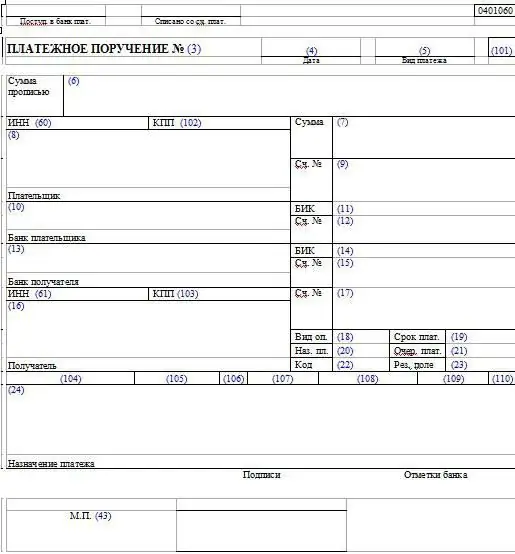

حالة دافع الضرائب هي المعلومات المطلوبة. يتم استخدام هذه المعلومات لتحديد المنظمة. تتكون حالة دافع الضرائب من رقم مكون من رقمين ويتم إدخالها في الحقل 101 في أمر الدفع.يظهر الجدول جميع الحالات الموجودة.

| كود | فك رموز دافع الضرائب |

| 01 | المؤسسة |

| 02 | وكيل الضرائب |

| 06 | تاجر أجنبي |

| 08 | IP ، محامي ، كاتب عدل يقوم بتحويل المساهمات إلى الميزانية |

| 09 | IP |

| 10 | كاتب العدل الخاص |

| 11 | المحامي الذي أسس مكتبه |

| 12 | رئيس المزرعة |

| 13 | صاحب الحساب المصرفي |

| 14 | دافع الضرائب يدفع الدخل للأفراد |

| 16 | مشارك في FEA - شخص طبيعي |

| 17 | مشارك FEA - IP |

| 18 | دافع الرسوم الجمركية وليس المصرح |

| 19 | مؤسسات تحول أموال محتجزة من الرواتب |

| 22 (21) | عضو (مسؤول) في المجموعة الموحدة |

|

24 |

تحويل أقساط التأمين الفردية |

التقسيم بالضرائب

تعتمد حالة دافع الضرائب النشط على نوع الضريبة المدفوعة. على سبيل المثال ، إذا قامت إحدى المؤسسات بتحويل ضريبة الدخل الشخصية من رواتب الموظفين ، فيجب وضع "02" في السداد. إذا كنا نتحدث عن دفع أقساط التأمين - "08". حالات الرسوم التفصيلية مذكورة في الجدول أدناه.

| ضريبة | الحالة |

| NDFL | 02 |

| مساهمات في PRF و FSS و FFOMS | 08 |

| ضريبة الدخل ، ضريبة الأملاك ، النقل | 01 |

| ضريبة القيمة المضافة | |

| UTII ، STS ، ESHN |

التحقق عبر الإنترنت

يمكنك التحقق من حالة دافع ضرائب الدخل الشخصي من خلال موقع الويب الخاص بخدمة الضرائب الفيدرالية. من أجل عدم إضاعة الوقت في إدخال TIN ، KPP ، 1C يدويًا قام مطورو هذه الميزة في 1C المحدث: برنامج المحاسبة. تنعكس نتائج الشيك في قائمة العملاء في البطاقة ، في سجل الفاتورة ، دفتر الشراء (المبيعات) ، والمستندات الأولية. للتحقق من القائمة الكاملة للعملاء ، تحتاج إلى إنشاء تقرير عام عن سجل "حالة الأطراف المقابلة" حسب الفترات. يتم تنظيم خيارات التحقق من خلال سجل "العمليات العادية" للنظام الفرعي "الإدارة" في قائمة "الدعم".

بعد معالجة المعلومات ، يقوم البرنامج بإرجاع النتائج التالية:

- تعني "المنظمة مُدرجة في قاعدة البيانات" أن الطرف المقابل مسجل ولديه حالة نشطة.

- "توقف النشاط" يعني أن دافع الضرائب مسجل في USRN ، لكن لم يكن لديه حالة دافع ضرائب نشط. هناك خياران ممكنان هنا: الطرف المقابل قد توقف عن العمل أو تم تغيير نقطة التفتيش.

- "نقطة التفتيش لا تتطابق مع النقطة المحددة في قاعدة البيانات" تعني أن المجموعة التي تم إدخالها من رقم التعريف الضريبي ، ونقطة التفتيش لم تكن موجودة في السجل مطلقًا.

- "مفقودالطرف المقابل في قاعدة البيانات "يعني أن دافع الضرائب لا يتمتع بوضع دافع ضرائب نشط ؛ لم يتم تسجيل أي شخص برقم التعريف الضريبي المحدد.

- "لا تخضع للتحقق" - يتم عرض مثل هذه الرسالة إذا تم إدخال بيانات منظمة أجنبية.

جميع نتائج التحقق المنعكسة صالحة لمدة ± 6 أيام من تاريخ الطلب.

1С

تم تقديم خدمة العثور على العملاء الذين يعانون من مشاكل في 1C في عام 2015. كانت التحديثات ناتجة عن تغييرات في القانون الاتحادي رقم 134 ، والتي بموجبها كان من الضروري إدخال البيانات في جميع الفواتير في إقرار ضريبة القيمة المضافة. تتيح لك فحوصات الحالة عبر الإنترنت مباشرة من 1C تجنب الأخطاء عند ملء الإعلان. إذا تم تلقي إشعار ، استجابة للطلب ، بأن دافع الضرائب مسجل ، ولكن لم يكن لديه حالة دافع ضرائب نشط ، فسيتم رسم الخط مع الطرف المقابل باللون الرمادي ، إذا لم يتم العثور على العميل على الإطلاق في السجل - باللون الأحمر. ينعكس هؤلاء العملاء بنفس الطريقة في سطر "الطرف المقابل" عند إدخال المستندات الأساسية.

في دفتر المشتريات (المبيعات) ، مجلة الفواتير ، يتم عرض نتائج الشيك على لوحة منفصلة. إذا تضمن التقرير مستندات غير نشطة ، فسيتم تمييزها باللون الأحمر ويظهر زر في اللوحة لتحديد هذه الخطوط. في إقرار ضريبة القيمة المضافة المدمج ، يتم إجراء الفحوصات بناءً على معلومات من الأقسام 8-12 من القانون الاتحادي ، ويتم عرض نتائجها على لوحة الأطراف المقابلة.

بشكل افتراضي ، يتم إجراء التحقق مرة واحدة في الأسبوع في الخلفية ويتم تنفيذه بواسطة TIN. لتجنب الأخطاء عند إدخال البيانات في قاعدة البيانات ، من الضروري التحكم في صحتها من خلالإبراء الذمة. إذا تم إدخال المعلومات بشكل غير صحيح ، فسيتم تمييزها باللون الأحمر في دليل "الأطراف المقابلة". ستنعكس جميع المستندات الخاصة بهؤلاء العملاء بنفس الطريقة. فقط أثناء المراجعة ، سيكون من الممكن تجنب الموقف عندما يكون دافع الضرائب مسجلاً في USRN ، لكن لم يكن له وضع الحالة الحالية وتم تضمينه في التقرير.

NDFL

يجب التحقق من حالة دافع الضرائب ، ولكن بشكل مختلف ، عند حساب ضريبة الدخل الشخصي. اعتمادًا على المصدر وما إذا كان الفرد مقيمًا أم لا ، يتم تعيين معدلات ضرائب مختلفة. يمكن للروسي دفع ضريبة الدخل الشخصية بمعدلات 9 و 13 و 35٪. يجب على غير المقيم أن يحول إلى الميزانية 15٪ من مبلغ الأرباح المستلمة و 30٪ من جميع الإيرادات الأخرى. بالإضافة إلى التشريعات الروسية ، هناك أيضًا معاهدات دولية تتعلق بتجنب الازدواج الضريبي. يتم تحديد معدلات الضرائب للمقيمين من الدول الحليفة من خلال هذه القوانين.

المصطلحات

حسب الفن. 207 من قانون الضرائب للاتحاد الروسي ، المقيم هو فرد موجود في أراضي الاتحاد الروسي لمدة 183 يومًا على الأقل في 12 شهرًا متتاليًا. يبدأ العد التنازلي من لحظة وصول الشخص إلى أراضي الاتحاد الروسي ، والذي يتم تسجيله في المستندات الجمركية.

الحالة ثابتة في تاريخ دفع الدخل ومحددة:

- لغير المقيمين بدون إقامة دائمة - في تاريخ الانتهاء من إقامتهم على أراضي الاتحاد الروسي ؛

- للروس مع الإقامة الدائمة - في تاريخ المغادرة خارج الاتحاد الروسي.

إعادة حساب القاعدة تتم في نهاية الفترة الضريبية. ضع في اعتبارك مثالاً للحسابعدد الأيام التي يقضيها المواطن على أراضي الاتحاد الروسي.

مثال

حصل الروسي على دخل من المؤسسات الروسية والأجنبية لهذا العام. خلال هذه الفترة ، سافر مرارًا وتكرارًا خارج الاتحاد الروسي في رحلات عمل:

- 01.03-20.04 - إلى ألمانيا ؛

- 15.08.-14.09 - في الولايات المتحدة الأمريكية ؛

- 20.12-20.01 - إلى تركيا.

يتم تحديد حالة دافع ضريبة الدخل الشخصي وفقًا لحساب عدد أيام الإقامة في أراضي الاتحاد الروسي. لم يتم تضمين أيام عبور الحدود (01.03 و 15.08 و 20.12) في هذا الحساب. أي أن دافع الضرائب قضى 90 يومًا خارج البلاد لمدة عام ، و 275 يومًا في الاتحاد الروسي. تم الاعتراف به كمقيم ضريبي ونقل الرسوم إلى الميزانية بالمعدلات المنصوص عليها في قانون الضرائب للاتحاد الروسي.

استثناءات

بالنسبة لبعض فئات الدافعين ، لا يهم حالة وعدد أيام الإقامة في الاتحاد الروسي. يتم دائمًا الاعتراف بالأفراد العسكريين وموظفي سلطات الدولة والحكومة الذاتية المحلية ، المعارين من خارج الاتحاد الروسي ، كمقيمين ضريبيين.

المستندات

يجب أن تكون فترة الإقامة والغياب على أراضي الاتحاد الروسي مدعومة بالوثائق. يمكن أن تكون هذه شهادة من مكان العمل ، يتم إصدارها وفقًا للبيانات من الجداول الزمنية ، أو بطاقة الهجرة ، أو جواز السفر بعلامات عبور حدودية ، إلخ.

يمكن للأشخاص الذين ليسوا موظفين رسميًا ، ولا يغادرون الاتحاد الروسي ، تقديم وثيقة هوية لتأكيد وضعهم الضريبي كمقيمين. يجب أن تشيربيانات عن الجنسية ومكان الإقامة. في الحالات القصوى ، يمكنك تقديم شهادة من الإسكان والخدمات المجتمعية.

موصى به:

دافع الضرائب الأكبر المفهوم والمعايير الرئيسية

معايير تحديد KN. شروط وضع "أكبر دافع ضرائب" على المستويين الاتحادي والإقليمي. قيمة FED ، والاعتماد المتبادل ، ووجود ترخيص للعمل. مسؤوليات CN. ما هي الشركات في روسيا المعترف بها كأكبر دافعي الضرائب؟

كيفية إصدار رقم تعريف دافع الضرائب (TIN) للفرد - وصف تفصيلي ووثائق وتوصيات

ستخبرك هذه المقالة بكل شيء عن كيفية الحصول على رقم تعريف دافع الضرائب (TIN). ما نوع هذا المستند؟ كيف وأين يمكن أن يتم ذلك؟ ما هي ميزات الحصول على رقم تعريف دافع الضرائب (TIN) التي تحتاج إلى معرفتها؟

نماذج لملء أوامر الدفع. أمر الدفع: عينة

معظم الشركات تدفع ضرائب ورسوم مختلفة للموازنة. غالبًا ما يتم ذلك بمساعدة أوامر الدفع. كيف تؤلفهم بشكل صحيح؟

إلى أي موعد دفع الضرائب؟ رموز الضرائب وشروط الدفع

الضرائب بمثابة نوع من مضرب الدولة. في حالة انتهاك شروط الدفع الخاصة بهم ، لا يخضعون فقط للدفع نفس الشيء ، ولكن سيتم تحصيل غرامة وغرامة من غير دافعها

UIP - ما هو في أمر الدفع؟ معرّف الدفع الفريد

منذ عام 2014 ، يعد UIP مطلبًا مهمًا يجب ملؤه إذا تم توفيره من قبل البائع ، وأيضًا إذا كان يجب اعتبار هذا المعرف رقم UIN عندما يشار إليه في مستندات الدفع لدفع الغرامات والغرامات للضرائب والرسوم. يشار إلى هذا الرمز في حقل أمر الدفع بالرقم 22. ويمكن ملؤه يدويًا وباستخدام أدوات برمجية خاصة ، وأهمها "1C: Enterprise"