2026 مؤلف: Howard Calhoun | [email protected]. آخر تعديل: 2025-01-24 13:11:24

من مؤشرات نشاط الشركة مستوى السيولة. إنه يقيم الجدارة الائتمانية للمنظمة ، وقدرتها على سداد التزاماتها بالكامل في الوقت المحدد. مزيد من التفاصيل حول ماهية نسب السيولة الموجودة ، وترد معادلات الرصيد الجديد لحساب كل مؤشر في المقالة أدناه.

جوهر

السيولة هي المدى الذي تغطي فيه أصول الشركة التزاماتها. يتم تقسيم الأخيرة إلى مجموعات حسب فترة التحويل إلى نقد. حسب هذا المؤشر يقدر:

- قدرة الشركة على الاستجابة بسرعة للمشاكل المالية ؛

- القدرة على زيادة الأصول مع نمو المبيعات ؛

- القدرة على سداد الديون.

درجات السيولة

السيولة غير الكافية يتم التعبير عنها في عدم القدرة على سداد الديون والالتزامات. علينا بيع الأصول الثابتة ، وفي أسوأ الأحوال ، تصفية المنظمة. يتم التعبير عن تدهور الوضع المالي في انخفاضالربحية ، خسارة الاستثمارات الرأسمالية للمالكين ، التأخير في دفع الفائدة وجزء من رأس المال على القرض.

نسبة السيولة السريعة (سيتم عرض معادلة الميزانية العمومية للحساب أدناه) قدرة كيان اقتصادي على سداد الدين باستخدام الأموال المتاحة في الحسابات. قد تؤثر الملاءة الحالية على العلاقة مع العملاء والموردين. إذا كانت المؤسسة غير قادرة على سداد ديونها في الوقت المحدد ، فإن استمرار وجودها موضع شك.

يتم تحديد أي نسبة سيولة (معادلة الميزانية العمومية للحساب أدناه) من خلال نسبة أصول وخصوم المنظمة. تنقسم هذه المؤشرات إلى أربع مجموعات. بالطريقة نفسها ، يمكن تحديد أي نسبة سيولة (معادلة حساب الميزانية العمومية لتحليل الأنشطة) بشكل منفصل للأصول والخصوم التي يتم بيعها بسرعة وببطء.

الأصول

السيولة هي قدرة ممتلكات المنشأة على توليد دخل معين. سرعة هذه العملية تعكس فقط نسبة السيولة. سيتم عرض صيغة الرصيد للحسابات أدناه. كلما زاد حجمها ، كان من الأفضل "وقوف المؤسسة على قدميها".

دعونا نصنف الأصول حسب سرعة تحويلها إلى نقد:

- أموال في الحسابات وفي شباك التذاكر ؛

- أذون وسندات خزينة ؛

- الديون غير المتأخرة للموردين ، والقروض الصادرة ، والبنك المركزي للمؤسسات الأخرى ؛

- مخزون ؛

- معدات

- الهياكل ؛

- WIP.

الآن دعونا نوزع الأصول في مجموعات:

A1 (الأكثر سيولة): أموال نقدية وفي حساب مصرفي ، أسهم شركات أخرى

A2 (بيع سريع): الديون قصيرة الأجل للأطراف المقابلة

A3 (البيع البطيء): الأسهم ، والعمل قيد التقدم ، والاستثمارات طويلة الأجل

A4 (يصعب بيعها) - الأصول غير المتداولة

ينتمي أصل معين إلى مجموعة أو أخرى حسب درجة الاستخدام. على سبيل المثال ، بالنسبة لمصنع بناء الآلات ، يمكن تصنيف المخرطة على أنها "مخزون" ، وستكون الآلة المصممة خصيصًا للمعرض من الأصول غير المتداولة ذات العمر الإنتاجي لعدة سنوات.

المسؤوليات

يتم تحديد نسبة السيولة ، معادلة رصيدها أدناه ، من خلال نسبة الأصول إلى الخصوم. يتم تقسيم الأخير أيضًا إلى مجموعات:

- P1 هي الالتزامات الأكثر طلبًا.

- P2 - قروض صالحة حتى 12 شهرًا

- P3 - قروض أخرى طويلة الأجل.

- P4 - احتياطيات المؤسسة

يجب أن تتطابق سطور كل مجموعة مدرجة مع درجة سيولة الأصول. لذلك ، قبل إجراء الحسابات ، من المستحسن تحديث البيانات المالية.

رصيد السيولة

لمزيد من الحسابات ، تحتاج إلى مقارنة القيم النقدية للمجموعات. في هذه الحالة يجب أن تتحقق النسب التالية:

- A1 > P1.

- A2 > P2.

- A3 > R3.

- A4 < P4.

إذا تم استيفاء الشروط الثلاثة الأولى المدرجة ، فسيتم استيفاء الشرط الرابع تلقائيًا. ومع ذلك ، لا يمكن تعويض النقص في الأموال في إحدى مجموعات الأصول عن طريق الوفرة الزائدة في المجموعة الأخرى ، لأن الأموال سريعة الحركة لا يمكن أن تحل محل الأصول بطيئة الحركة.

لإجراء تقييم شامل ، يتم احتساب نسبة السيولة الإجمالية. صيغة التوازن:

L1=(A1 + (1/2)A 2 + (1/3)A3) / (P1 + (1/2)P2 + (1/3)P3).

القيمة المثلى هي 1 أو أكثر.

المعلومات المقدمة بهذه الطريقة ليست مليئة بالتفاصيل. يتم إجراء حساب أكثر تفصيلاً للملاءة من خلال مجموعة من المؤشرات.

السيولة الحالية

تظهر قدرة كيان تجاري على سداد الالتزامات قصيرة الأجل على حساب جميع الأصول نسبة السيولة الحالية. صيغة الرصيد (أرقام الأسطر):

Ktl=(1200 - 1230 - 1220) / (1500 - 1550 - 1530).

هناك أيضًا خوارزمية أخرى يمكن استخدامها لحساب نسبة السيولة الحالية. صيغة التوازن:

K=(OA - DZ طويل الأجل - ديون المؤسسين) / (الخصوم القصيرة)=(A1 + A2 + A3) / (Π1 + Π2).

كلما ارتفعت قيمة المؤشر ، كانت الملاءة المالية أفضل. يتم حساب قيمها المعيارية لكل فرع من فروع الإنتاج ، ولكنها في المتوسط تتقلب في نطاق 1.49-2.49. تشير القيمة الأقل من 0.99 إلى عدم قدرة المؤسسة على الدفع في الوقت المحدد ، وأكثر من 3 - حوالي حصة عالية من الأصول الخاملة

يعكس المعامل ملاءة المنظمة ليس فقط في الوقت الحالي ، ولكن أيضًا في ظروف الطوارئ. ومع ذلك ، فإنه لا يوفر دائمًا الصورة الكاملة. بالنسبة للمؤسسات التجارية ، تكون قيمة المؤشر أقل من القيمة المعيارية ، بينما تكون غالبًا أعلى بالنسبة للمؤسسات الإنتاجية.

سيولة الأجل

قدرة كيان تجاري على سداد الالتزامات على حساب الأصول القابلة للتسويق مطروحًا منها المخزون يعكس نسبة السيولة السريعة. صيغة الرصيد (أرقام الأسطر):

Xl=(1230 + 1240 + 1250) / (1500-1550-1530).

أو:

K=(DZ متعددة + استثمارات مالية متعددة + DC) / (قروض متعددة)=(A1 + A2) / (Π1 + Π2).

في حساب هذا المعامل ، وكذلك المعامل السابق ، لا تؤخذ الاحتياطيات في الاعتبار. من وجهة نظر اقتصادية ، فإن بيع هذه المجموعة من الأصول سيجلب للشركة أكبر قدر من الخسائر.

القيمة المثلى هي 1.5 ، والحد الأدنى هو 0.8. يعكس هذا المؤشر حصة الالتزامات التي يمكن تغطيتها من خلال المقبوضات النقدية من الأنشطة الجارية. لزيادة قيمة هذا المؤشر ، من الضروري زيادة حجم الأموال الخاصة وجذب القروض طويلة الأجل.

كما في الحالة السابقة ، تشير القيمة الأكبر من 3 إلى هيكل رأس مال منظم بشكل غير عقلاني ، والذي ينتج عن بطء دوران المخزون وزيادة المستحقات.

سيولة مطلقة

قدرة الموضوعتعكس الإدارة لسداد الدين على حساب النقد نسبة السيولة المطلقة. صيغة الرصيد (أرقام الأسطر):

كال=(240 + 250) / (500-550-530).

القيمة المثلى أكثر من 0.2 ، والحد الأدنى 0.1 ، وهذا يدل على أن المنظمة يمكن أن تسدد 20٪ من الالتزامات العاجلة على الفور. على الرغم من الاحتمال النظري البحت للحاجة إلى السداد العاجل لجميع القروض ، فمن الضروري أن تكون قادرًا على حساب وتحليل نسبة السيولة المطلقة. صيغة التوازن:

K=(استثمار قصير + DC) / (قروض قصيرة)=A1 / (Π1 + Π2).

يستخدم الحساب أيضًا نسبة السيولة الحرجة. صيغة التوازن:

Kkl=(A1 + A2) / (P1 + P2)

مؤشرات أخرى

قدرة رأس المال على المناورة: A3 / (AO - A4) - (P1 + P2).

يُنظر إلى انخفاضه في الديناميكيات على أنه عامل إيجابي ، حيث يتم تحرير جزء من الأموال المجمدة في المخزونات والمستحقات.

حصة الأصول في الميزانية العمومية: (إجمالي الرصيد - A4) / إجمالي الرصيد

الأمان بالأموال الخاصة: (P4 - A4) / (AO - A4).

يجب أن يكون لدى المنظمة 10٪ على الأقل من مصادر التمويل الخاصة بهيكل رأس المال.

صافي رأس المال العامل

يعكس هذا المؤشر الفرق بين الأصول المتداولة والقروض والحسابات الدائنة. هذا هو الجزء من رأس المال الذي يتكون من قروض طويلة الأجل والصناديق الخاصة. صيغة الحساب هي:

صافي القيمة=الزراعة العضوية - القروض قصيرة الأجل=السطر 1200 - السطر 1500

يشير فائض رأس المال العامل على الخصوم إلى أن الشركة قادرة على سداد الديون ، ولديها احتياطيات لتوسيع الأنشطة. القيمة القياسية أكبر من الصفر. يشير نقص رأس المال العامل إلى عدم قدرة المنظمة على سداد التزاماتها ، وتشير الزيادة الكبيرة إلى الاستخدام غير العقلاني للأموال.

مثال

في الميزانية العمومية للمؤسسة هي:

- نقدًا (CF) - 60.000 روبل روسي

- استثمارات قصيرة الأجل (KFV) - 27000 روبل

- حسابات القبض (RD) - 120000 روبل

- OS - 265 ألف روبل.

- الأصول غير الملموسة - 34 ألف روبل.

- الاحتياطيات (PZ) - 158000 روبل روسي

- قروض طويلة الأجل (KZ) - 105000 روبل روسي

- قرض قصير الأجل - 94000 روبل.

- قروض طويلة الأجل - 180 ألف روبل.

الحاجة لحساب نسبة السيولة المطلقة. صيغة الحساب:

كال=(60 + 27) / (105 + 94)=0 ، 4372.

القيمة المثلى اكثر من 0.2 تستطيع الشركة سداد 43٪ من التزاماتها من الاموال في الحساب البنكي

احسب نسبة السيولة السريعة. صيغة التوازن:

Xl=(50 + 27 + 120) / (105 + 94)=1 ، 09.

الحد الأدنى لقيمة المؤشر 0.80.إذا استخدمت الشركة جميع الأموال المتاحة ، بما في ذلك ديون المدينين ، فإن هذا المبلغ سيكون 1.09 مرة أكثر من المطلوبات الحالية.

احسب معامل الحرجةالسيولة. صيغة التوازن:

Kcl=(50 + 27 + 120 + 158) / (105 + 94)=1، 628.

تفسير النتائج

في حد ذاتها ، لا تحمل المعاملات عبئًا دلاليًا ، ولكن في سياق الفواصل الزمنية ، فإنها تميز نشاط المؤسسة بالتفصيل. خاصة إذا تم استكمالها بمؤشرات محسوبة أخرى واعتبار أكثر تفصيلاً للأصول التي يتم أخذها في الاعتبار في سطر معين من الميزانية العمومية.

لا يمكن بيع المخزون غير السائل أو استخدامه بسرعة في الإنتاج. لا ينبغي أخذها في الاعتبار عند حساب السيولة الحالية.

في مؤسسة تشكل جزءًا من مجموعة قابضة ، عند حساب نسبة السيولة ، لا تؤخذ مؤشرات الذمم المدينة والدائنة الداخلية في الاعتبار. يتم تحديد مستوى الملاءة بشكل أفضل وفقًا لنسبة السيولة المطلقة.

ستؤدي العديد من المشاكل إلى المبالغة في تقييم الأصول. يؤدي إدراج مجموعة ديون غير محتملة في الحسابات إلى تقييم غير صحيح (مخفض) للملاءة ، والحصول على بيانات غير موثوقة عن المركز المالي للمنظمة.

من ناحية أخرى ، مع الاستثناء من حساب الأصول ، فإن احتمالية الحصول على دخل منخفض ، من الصعب تحقيق القيم المعيارية لمؤشرات السيولة.

موصى به:

صافي المبيعات في الميزانية العمومية: سلسلة. حجم المبيعات في الميزانية العمومية: كيف تحسب؟

سنويا ، تقوم الشركات بإعداد البيانات المالية. وفقًا للبيانات من الميزانية العمومية وبيان الدخل ، يمكنك تحديد فعالية المنظمة ، وكذلك حساب المؤشرات الرئيسية المخطط لها. شريطة أن يفهم قسم الإدارة والشؤون المالية معنى مصطلحات مثل الربح والإيرادات والمبيعات في الميزانية العمومية

ما هي السيولة؟ نسبة السيولة: صيغة الميزانية العمومية

السيولة مفهوم مركزي عند تحليل الوضع المالي للشركة. لديها منهجية الحساب الخاصة بها ومعايير للمقارنة. في إطار هذا المقال ، سننظر في النقاط الرئيسية في تحليل نسب سيولة الشركة

صيغة صافي الأصول في الميزانية العمومية. كيفية حساب صافي الأصول في الميزانية العمومية: الصيغة. حساب صافي أصول شركة ذات مسؤولية محدودة: الصيغة

صافي الأصول هو أحد المؤشرات الرئيسية للكفاءة المالية والاقتصادية لشركة تجارية. كيف يتم هذا الحساب؟

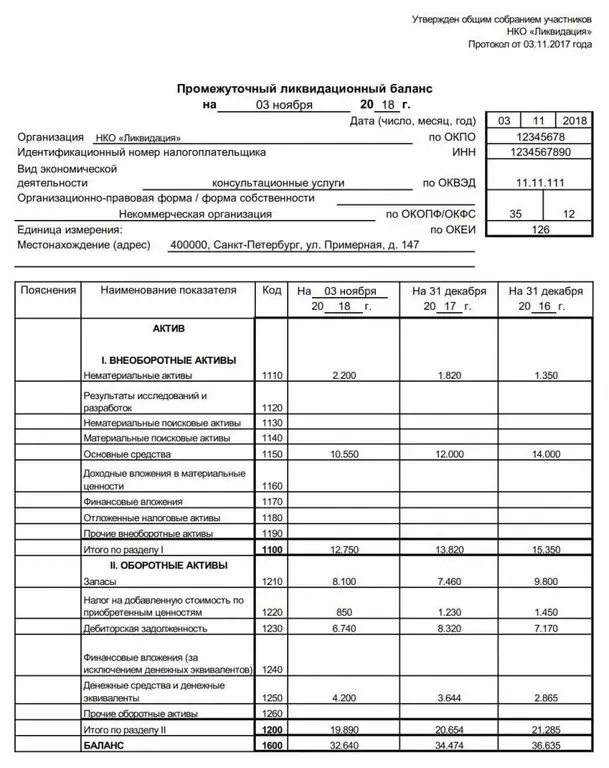

الميزانية العمومية للتصفية تعريف المفهوم والموافقة والشكل وعينة ملء الميزانية العمومية للتصفية

الميزانية العمومية للتصفية هي عمل مالي مهم يتم وضعه أثناء إغلاق المنظمة. يمكن أن تكون متوسطة أو نهائية. توضح المقالة الغرض من هذه المستندات ، وما هي المعلومات التي يتم إدخالها فيها ، وكذلك كيف ومتى يتم اعتمادها وتقديمها إلى دائرة الضرائب الفيدرالية

نسبة السيولة السريعة: صيغة الميزانية العمومية. مؤشرات الملاءة

الملاءة المالية من علامات الاستقرار المالي للشركة. إذا تمكنت الشركة من سداد التزاماتها قصيرة الأجل في أي وقت بمساعدة الموارد النقدية ، فإنها تعتبر قادرة على سداد التزاماتها