2026 مؤلف: Howard Calhoun | [email protected]. آخر تعديل: 2025-01-24 13:11:32

الملاءة المالية من علامات الاستقرار المالي للشركة. إذا كان بإمكان المؤسسة سداد التزاماتها قصيرة الأجل في أي وقت بمساعدة الموارد النقدية ، فإنها تعتبر مذيبة.

تناقش هذه المقالة مفاهيم مثل السيولة ، وهيكل الميزانية العمومية التحليلية ، والصيغ لنسب السيولة السريعة ، والسيولة الحالية والمطلقة.

ملاءة المؤسسة

المؤشر الرئيسي للملاءة المالية للشركة هو عدم وجود حسابات مستحقة الدفع متأخرة ووجود مبلغ كافٍ من الأموال في الحساب الجاري. سيتم استيفاء هذه الشروط إذا تجاوز مبلغ الأصول السائلة للشركة مبلغ التزاماتها قصيرة الأجل في نقطة زمنية محددة.

يتم تحليل الملاءة الحالية وفقًا لبيانات التدفقات المالية: يجب أن يغطي استلام الأموال الوفاء بالالتزامات الحالية. تتم دراسة الملاءة المستقبلية معباستخدام نسب السيولة

سيولة الميزانية العمومية هي قدرة الشركة على تحويل أصولها إلى نقد لسداد الالتزامات النقدية. كلما قل الوقت المطلوب لهذه العملية ، زادت نسبة السيولة لهذا الأصل. وفي نفس الوقت يجب ألا تتجاوز مدة التداول مدة الوفاء بالالتزام.

سيولة المشروع مفهوم أوسع. يمكن تعريفها على أنها قدرة المؤسسة ، بمساعدة المصادر الداخلية والخارجية ، على إيجاد وسائل الدفع لسداد التزاماتها.

مهام التحليل

يتم إجراء تحليل السيولة في المؤسسة للتحقق من إدارة الملاءة المالية وضبطها. عند إجراء مثل هذا التحليل ، يقومون بتقييم:

- سيولة الأصول المتداولة للمؤسسة ؛

- سيولة الميزانية العمومية للشركة ككل ؛

- ملاءة الشركة حاليا و في المستقبل

- سياسة عامة للشركة تهدف إلى الحفاظ على الملاءة اللازمة ؛

- آفاق التنمية والتوصيات للقضاء على العوامل السلبية المحتملة.

تجميع الأصول

لتحليل سيولة الرصيد ، تحتاج إلى مقارنة أصول ومطلوبات الشركة. للراحة ، من المعتاد تقسيمهم إلى عدة مجموعات ، أي لوضع توازن تحليلي.

أصول الميزانية العمومية مقسمة إلى 4 مجموعات حسب درجة السيولة.

- تتضمن المجموعة A1 سائلًا تمامًاأصول. تشمل هذه الفئة الاستثمارات المالية (قصيرة الأجل) والنقدية. في الميزانية العمومية ، هذه سطور برموز 1240 و 1250.

- تتضمن المجموعة A2 الأصول التي قد يستغرق بيعها وقتًا قصيرًا نسبيًا. وتشمل هذه الحسابات المستحقة القبض (وفقًا لرمز الميزانية العمومية 1230). أيضًا ، في بعض المصادر ، تتضمن المجموعة A2 الأصول المتداولة الأخرى. في هذه المجموعة ، تعتمد السيولة على ملاءة الأطراف المقابلة للشركة ، وعلى طرق الدفع وسرعة المدفوعات.

- تحتوي المجموعة A3 على أصول بطيئة الحركة. تشمل هذه الفئة مخزون المنتجات والمواد ، والعمل الجاري ، وضريبة القيمة المضافة. سوف يستغرق الأمر بعض الوقت لتحويل أموالهم. في الميزانية العمومية ، تتضمن المجموعة A3 سطورًا برموز 1210 و 1220 و 1260. بعض المؤلفين يدرجون الأصول الثابتة (الرمز 1150) في هذه الفئة.

- أخيرًا ، تم تضمين الأصول الأكثر صعوبة في البيع في مجموعة A4. هذا هو القسم الأول بالكامل من الميزانية العمومية (كود 1100).

فئات الالتزامات

جميع التزامات الرصيد مقسمة إلى مجموعات حسب الحاجة الملحة لسدادها:

- تتضمن مجموعة P1 الالتزامات الأكثر إلحاحًا ، والتي تشمل حسابات قصيرة الأجل مستحقة الدفع لموظفي المنظمة ، والميزانية والأموال من خارج الميزانية ، والمقاولين والموردين ، إلخ. (الكود 1520)

- تتضمن المجموعة P2 الالتزامات قصيرة الأجل. تشمل هذه الفئة القروض والسلفيات قصيرة الأجل (رمز 1510) ، وغيرهاالالتزامات (كود 1550)

- مجموعة P3 تشمل القروض طويلة الأجل والاقتراضات (رمز 1410).

- مجموعة P4 تشمل الالتزامات الدائمة ، بما في ذلك صناديق الأسهم (الرموز 1300 ، 1530 ، 1540).

نسب السيولة

بالإضافة إلى المؤشرات المطلقة ، يتم استخدام المؤشرات النسبية للملاءة المالية للمنشأة. هناك نسب سيولة مطلقة وسريعة وعامة.

لنفكر في نسبة السيولة المطلقة. يعكس حصة الالتزامات قصيرة الأجل التي يمكن للشركة سدادها بسرعة على حساب النقد المتاح حاليًا. يتم حسابها على أنها نسبة المؤشر A1 إلى مجموع P1 و P2. تشير القيمة العالية لهذه النسبة إلى أن الشركة ستسدد ديونها بدرجة عالية من الاحتمالية.

المعامل التالي هو مقدار السيولة الحالية. يوضح مقدار المطلوبات قصيرة الأجل للشركة التي تغطيها أصولها الحالية. يتم حساب المؤشر على النحو التالي: الأصول المتداولة (A3 + A2 + A1) مقسمة على الخصوم قصيرة الأجل (P1 + P2). وكلما ارتفع هذا المؤشر ، زادت ثقة الدائنين في سداد الالتزامات.

أخيرًا ، مؤشر السيولة السريعة هو في الواقع قيمة وسيطة. يساعد في تقييم كيفية قيام الشركة بدفع التزاماتها (قصيرة الأجل) في حالة عدم إمكانية بيع الاحتياطيات.

يتم حساب نسب السيولة المقدمة ليس فقط للأغراض الداخلية للمؤسسة ، ولكن أيضًا للأغراض الخارجيةالمستخدمين.

حساب السيولة السريعة

يتم حساب نسبة السيولة السريعة على النحو التالي: مجموع A1 و A2 مقسومًا على مجموع P1 و P2. أي أننا نضع البسط: النقد + الاستثمارات المالية (قصيرة الأجل) + الذمم المدينة. سيكون المقام هو مجموع القروض قصيرة الأجل والحسابات الدائنة والمطلوبات الأخرى.

باستخدام رمز الخط للميزان ، تبدو صيغة نسبة السيولة السريعة على النحو التالي:

Kbl=ص 1250 + ص 1240 + ص 1230 / ص 1550 + ص 1520 + ص 1510

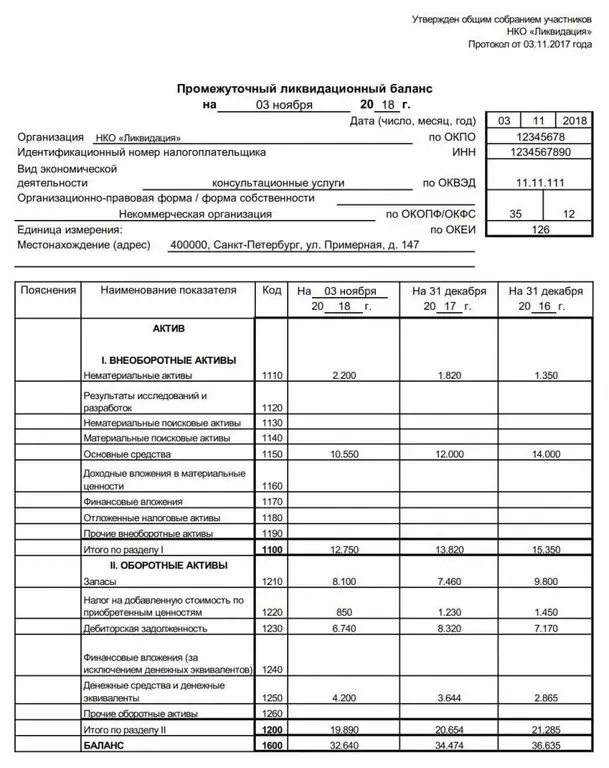

احسب المعامل في مثال الميزانية العمومية لشركة وهمية. وحدة القياس - ألف روبل.

| كود | اعتبارًا من 31 ديسمبر 2016 | اعتبارًا من 31 ديسمبر 2015 |

| الأصول | ||

| 1230 | 2640 | 1570 |

| 1240 | 45 | 14 |

| 1250 | 225 | 68 |

| المسؤوليات | ||

| 1510 | 1725 | 1615 |

| 1520 | 3180 | 1925 |

| 1550 | 37 | 20 |

وفقًا للميزانية العمومية ، معادلة نسبة السيولة السريعة اعتبارًا من 31 ديسمبر 2016سيبدو هكذا:

Kbl=2640 + 45 + 225/1725 + 3180 + 37=0 ، 58.

بنفس الطريقة نحسب المؤشر اعتبارًا من 31 ديسمبر 2015:

Kbl=1570 + 14 + 68/1 615 + 1925 + 20=0، 46.

يظهر الحساب أن السيولة السريعة للشركة زادت.

قيمة معيارية

في الأدبيات الاقتصادية ، تعتبر قيمة نسبة السيولة السريعة طبيعية في حدود 0.5-1 وما فوق. ومع ذلك ، قد يختلف المؤشر اعتمادًا على الصناعة والمنطقة التي تعمل فيها المؤسسة. لذلك ، بالنسبة لتجار التجزئة ، سيكون المؤشر 0.4-0.5.

عند التحليل ، يجب الانتباه ليس فقط إلى القيمة الإجمالية للمؤشر ، ولكن أيضًا إلى بنية مكوناته. وبالتالي ، قد يكون جزء كبير من الأموال السائلة عبارة عن مستحقات يصعب تحصيلها. في هذه الحالة ، تعتبر القيمة التي تزيد عن واحد هي معيار السيولة السريعة.

يحتوي التشريع الروسي على العديد من القيم المعيارية. وهكذا ، أوصى الأمر الصادر عن وزارة الاقتصاد في الاتحاد الروسي رقم 118 بتاريخ 18 أكتوبر 1997 بمعدل سيولة سريع بواحد أو أكثر مع توضيح أنه عند القيم المنخفضة ، تحتاج المؤسسة إلى العمل باستمرار مع المدينين لمنع التأخير في السداد

يعطي مرسوم حكومة الاتحاد الروسي رقم 52 المؤرخ 30 يناير 2003 قيمة المعامل للمنتجين الزراعيين - من 1.2 إلى 1.5.

تحليل المخاطر

يرتبط مفهوم المخاطر بملاءة المؤسسةالسيولة. وهو يعكس احتمالية عدم قدرة المؤسسة المقترضة على الوفاء بالتزاماتها بالدفع بالكامل وفي الوقت المحدد.

يتم إجراء تقييم مخاطر السيولة على أساس تجميع الموجودات والمطلوبات أعلاه. تكون المخاطر أعلى ، فكلما انخفضت سيولة الأصول وكلما أقصر أجل استحقاق المطلوبات الحالية. الجدول العام موضح أدناه:

| مجموعة الأصول | مجموعة المسؤولية | خطر |

| A1 | R4 | الحد الأدنى |

| A2 | P3 | صالح |

| A3 | P2 | مرتفع |

| A4 | R1 | طويل جدا |

تظهر هذه المجموعة بوضوح حصة الأصول والخصوم السائلة في الهيكل العام. بعد ذلك ، يتم إجراء مقارنة بين قيم الأصول والخصوم ضمن نفس مجموعة المخاطر. توضح النسبة الناتجة نوع السيولة ومنطقة المخاطرة التي تقع فيها الشركة

وبالتالي ، تعتبر الميزانية العمومية للمؤسسة سائلة إذا تم استيفاء التفاوتات التالية:

A1 ≧ P1، A2 ≧ P2، A3 P3، A4 P4 - يعتبر أنه لا توجد مخاطر مع مثل هذه النسب.

تعتبر السيولة مقبولة إذا كانت النسبة A1<P1، A2 ≧ P2، A3 P3، A4 ~ P4. في هذه الحالة ، منطقة الخطر للمؤسسة مقبولة.

النسبة A1<P1، A2<P2، A3 ≧ P3، A4 ~ P4 هي علامة على ضعفالسيولة. منطقة الخطر أمر بالغ الأهمية.

أخيرًا ، مع عدم المساواة A1<P1 ، A2<P2 ، A3<P3 ، A4˃P4 تعتبر السيولة في أزمة. منطقة الخطر للمؤسسة كارثية.

الاستنتاجات

السيولة تعكس درجة الملاءة للمؤسسة. عند إجراء التحليل ، يتم استخدام طرق مختلفة للحصول على وصف أكثر اكتمالاً وواقعية للوضع المالي للشركة.

باستخدام طريقة التجميع ، يتم عمل توازن تحليلي.

استخدام بيانات الميزانية العمومية ، والصيغ لنسب السيولة السريعة ، والسيولة الحالية والمطلقة ، واستخلاص استنتاجات حول ديناميكيات التغيرات في مؤشرات الأصول والخصوم ، وسيولة بنود الميزانية العمومية ، وامتثال النتائج للمعيار و مؤشرات متوسط الصناعة

من المهم ملاحظة أنه عند تحليل السيولة ، يتم تحديد ملاءة الشركة فقط على المدى القصير (حتى 12 شهرًا).

موصى به:

صافي المبيعات في الميزانية العمومية: سلسلة. حجم المبيعات في الميزانية العمومية: كيف تحسب؟

سنويا ، تقوم الشركات بإعداد البيانات المالية. وفقًا للبيانات من الميزانية العمومية وبيان الدخل ، يمكنك تحديد فعالية المنظمة ، وكذلك حساب المؤشرات الرئيسية المخطط لها. شريطة أن يفهم قسم الإدارة والشؤون المالية معنى مصطلحات مثل الربح والإيرادات والمبيعات في الميزانية العمومية

ما هي السيولة؟ نسبة السيولة: صيغة الميزانية العمومية

السيولة مفهوم مركزي عند تحليل الوضع المالي للشركة. لديها منهجية الحساب الخاصة بها ومعايير للمقارنة. في إطار هذا المقال ، سننظر في النقاط الرئيسية في تحليل نسب سيولة الشركة

صيغة صافي الأصول في الميزانية العمومية. كيفية حساب صافي الأصول في الميزانية العمومية: الصيغة. حساب صافي أصول شركة ذات مسؤولية محدودة: الصيغة

صافي الأصول هو أحد المؤشرات الرئيسية للكفاءة المالية والاقتصادية لشركة تجارية. كيف يتم هذا الحساب؟

الميزانية العمومية للتصفية تعريف المفهوم والموافقة والشكل وعينة ملء الميزانية العمومية للتصفية

الميزانية العمومية للتصفية هي عمل مالي مهم يتم وضعه أثناء إغلاق المنظمة. يمكن أن تكون متوسطة أو نهائية. توضح المقالة الغرض من هذه المستندات ، وما هي المعلومات التي يتم إدخالها فيها ، وكذلك كيف ومتى يتم اعتمادها وتقديمها إلى دائرة الضرائب الفيدرالية

نسبة السيولة: صيغة الميزانية العمومية والقيمة المعيارية

من مؤشرات نشاط الشركة مستوى السيولة. يقوم بتقييم الجدارة الائتمانية للمنظمة ، وقدرتها على سداد الالتزامات بشكل كامل وفي الوقت المناسب