2026 مؤلف: Howard Calhoun | [email protected]. آخر تعديل: 2025-01-24 13:11:28

أولئك الذين يرغبون في استثمار الأموال المجانية لديهم مجموعة مختارة من الأدوات المالية ، من الودائع المصرفية الأكثر شعبية إلى الاستثمار في سوق الأوراق المالية. إذا لم يكن هناك وقت أو فرصة لمراقبة الأسواق المالية كل يوم ، فعليك التفكير في الاستثمار على المدى الطويل. يمكنك تحليل السوق بشكل مستقل وشراء الأسهم من خلال وسيط ، أو الاتصال بصندوق استثمار مشترك أو شراء صناديق المؤشرات.

التعريف

صندوق استثمار المؤشر (ETF) هو محفظة من الأوراق المالية التي تشكل أساس أي مؤشر. مؤشرات الأسهم هي مؤشرات نسبية تتشكل من قيمة الأوراق المالية "للشركات الكبرى" ، أي أكثر الشركات تطوراً في الدولة. أنها تظهر الوضع الاقتصادي في السوق المحلية. هذه المؤشرات موجودة في كل بلد. في الولايات المتحدة الأمريكية هو S&P 500 ، وفي ألمانيا هو DAX ، وفي روسيا هو RTS و MMBV.

تتبع صناديق المؤشرات هيكل المؤشر الأساسي. فييشمل أسهم بلد أو منطقة أو سعر معين أو يتم تجميعها حسب الشركات التي تنتج نفس السلع. يمكن شراء وبيع الأسهم المدرجة فيها على مدار اليوم. عمولة المدير 0.5٪ من قيمة الأصول. هذه هي الميزة الرئيسية لصناديق الاستثمار المتداولة على الصناديق المشتركة.

يتضمن مؤشر MICEX أسهم 45 شركة كبرى. يتم تحديد حصة كل منها بما يتناسب مع الرسملة ، ولكن لا يمكن أن تكون أكثر من 15٪. في أكبر الشركات ، تتركز حصة ضخمة من العمالة البشرية. يشكل قيمة الأسهم. متوسط العائد على السهم يتفوق على التضخم بنسبة 5٪. على هذه الخلفية ، تعتبر طرق المضاربة أكثر فعالية. لكن على المدى الطويل ، من حيث رسملة الفائدة ، سيسمح لك الدخل الصغير بالحصول على نتيجة مالية جيدة.

إحصائيات

تم إدراج أول صندوق ETF يسمى TIP 35 في بورصة تورنتو في عام 1990. وتبعه في عام 1993 مؤشر SPDR الأمريكي S&P 500 ، والذي أطلق عليه في الأصل SPY ، و NASDAQ-100. في 2000s ، تطور سوق الاستثمار بسرعة. يوجد اليوم 4724 صندوق استثمار. يبلغ إجمالي أصولهم 2.867 تريليون دولار ، منها 127 مليار دولار في S&P 500 وحده. ظهرت صناديق المؤشرات لأول مرة في روسيا في عام 2013. ثم تم تسجيل ETF يسمى FinEx في بورصة موسكو. في الاتحاد الروسي ، يتم تنظيم تداول صناديق الاستثمار المتداولة بموجب القانون الفيدرالي "بشأن RZB". بدأ النمو النشط في أحجام تداول ETF في عام 2013. نظرًا لحقيقة أن المستثمرين قاموا بتحويل الأموال من الصناديق المشتركة إلى صناديق الاستثمار المتداولة ، حجم التداول السنويتجاوز 2 تريليون دولار بزيادة 27٪.

ETF VS صندوق استثمار

صناديق الأسهم في المؤشرات تشبه الصناديق المشتركة في عدد من الطرق:

- إدارة محترفة (الصندوق المشترك يديره المدير ، و ETF هي الشركة التي تستثمر فيه).

- "عتبة" منخفضة للدخول (في ETF يكون الحد الأدنى للمساهمة محدودًا بقيمة سهم واحد ، في صندوق استثمار مشترك - الحد الأدنى للمبلغ يحدده وكيل البيع).

- تنويع الأصول

صناديق الاستثمار المتداولة تختلف عن الصناديق المشتركة بالطرق التالية:

- سيولة عالية. يمكن بيع وشراء صناديق الاستثمار المتداولة على مدار اليوم.

- يتم احتساب سعر وحدة صندوق الاستثمار المشترك في نهاية اليوم بناءً على قيمة صافي الأصول. يتغير سعر ETF كل ثانية.

- لا يمكن شراء أسهم الصناديق المشتركة بأموال الائتمان. يمكن الاستفادة من صناديق الاستثمار المتداولة.

- لا يمكن تداول الصناديق المشتركة إلا في بلد واحد ، بينما يمكن تداول الأسهم في أي بورصة.

- على الصناديق المشتركة ، على عكس صناديق الاستثمار المتداولة ، يمكن تقديم العمولات.

هيكل السوق

ينقسم سوق صناديق المؤشرات إلى أساسي (إصدار واسترداد الأسهم) وثانوي (تداول الأسهم). يمكن للمشاركين المصرح لهم فقط الوصول إلى السوق الأولية. يشرعون في إصدار الأسهم ، أي تبادل النقد مقابل الأسهم ، وتنفيذ الإجراء العكسي - يستردون الإصدار. يتم استرداد الأسهم في وحدات 50،000 سهم. بالفعل في السوق الثانوية ، تقوم الكيانات القانونية والأفراد بتنفيذ معاملات شراء وبيع الأوراق المالية.

الإطار القانوني

في الولايات المتحدة ، يتم تنظيم صناديق المؤشرات بموجب قانون 1940 ، الذي تم التعامل معهفتح الصناديق المشتركة. على الرغم من أن ETF لا تؤدي بعض وظائف الصندوق المشترك. في بعض الأحيان يتم إنشاؤها في شكل ائتمان استثماري ثم يتم تسجيلها في SEC.

الصناديق الأوروبية تعمل على أساس توجيه UCITS ، المعتمد في عام 2009. ميزاتها: الانفتاح لجميع المستثمرين ، وتنظيم الأصول الصارم وإجراءات الكشف عن المعلومات. في الوقت نفسه ، يمكن للصندوق الذي تم إنشاؤه في لوكسمبورغ أو أيرلندا أن ينتشر في جميع أنحاء الاتحاد الأوروبي.

ميزات العملية

دعونا نلقي نظرة فاحصة على كيفية عمل صناديق الاستثمار المتداولة. أولاً ، نادرًا ما تستثمر الشركة جميع الأموال الواردة من المستثمر في الأصول. في أغلب الأحيان ، يتم استخدام 5-10٪ من الأموال المجمعة لشراء العقود الآجلة للأصول التي تكرر المؤشر. النسبة المتبقية البالغة 90٪ التي يمكن للشركة التصرف بها حسب تقديرها. لكنها ملزمة بإعادة الاستثمار عند الطلب ، مع مراعاة مستوى الربحية الموعود. أي أن ETF لا تستخدم أموالها.

ثانياً ، معظم الصناديق لا تملك البنك المركزي إطلاقاً. يجمعون سلوك الفهرس. لهذا ، يتم إبرام اتفاقية مع البنك بشأن تبادل التدفقات النقدية. تتعهد المؤسسة الائتمانية بضمان ربحية المؤشر الذي تحصل من أجله على ربح من أصول الصندوق. يتم استثمار 90٪ من الأموال في مثل هذه المحفظة الافتراضية. إذا حقق المؤشر دخلاً أكثر من محفظة البنك المركزي ، فسيحصل الصندوق على تعويض من البنك. في الحالة المعاكسة ، يدفع هو نفسه الفرق للبنك.

مخاطر مصرفية

الخطر هو أن صناديق المؤشرات لا يمكن أن تحيد عنهافهرس. إن شراء جميع الأسهم المدرجة في المؤشر أمر مكلف. يحاول كل مدير إنشاء محفظته الخاصة ولا يقوم دائمًا بعمل بديل مناسب للبنك المركزي. لقد قيل من قبل أن ليس كل الشركات تستثمر في الأسهم. يقوم البعض بتجميع المؤشر من خلال الودائع المصرفية. تشبه هذه الاستثمارات في هيكلها مشتقات الائتمان. كما أنها تحتوي على مخاطر خفية. إذا أفلس البنك ، فسيتم فقدان 10٪ من الضمان على الفور. سيتمكن باقي المستثمر من استلام أذون خزانة.

سعر الإصدار

هذا هو. لإنشاء ETF يحاكي RTS ، تحتاج إلى شراء عقد آجل للمؤشر. صناديق المؤشرات المشتركة أرخص من الأصول التي تنسخها. إذا اشتريت أحد الأصول ، فسيتعين عليك دفع 3000 دولار ، وإذا اشتريت عقدًا آجلًا ، فسيتعين عليك دفع 300 دولار.يمكن وضع الأموال المتبقية على الإيداع.

العقود الآجلة ستنتهي. على سبيل المثال ، بالنسبة لـ RTS فهي ثلاثة أشهر. أي ، 4 مرات في السنة ، تحتاج إلى نقل المركز - تغيير عقد آجل إلى آخر. تقوم صناديق المؤشرات بهذه العملية دون مشاركة المستثمر. لإجراء معاملة واحدة ، يتقاضى التبادل 2 روبل. يحتاج الصندوق إلى شراء وبيع العقود الآجلة. أي أن العمولة ستكون 4 ص. أو 0.044٪ من الاستثمار. عن العام عليك أن تدفع 0.17٪. يجب نقل الأصول السائلة فقط. وليس كل مؤشر له مستقبل. أي ، لتكرار مركز ما ، تحتاج إلى شراء عدة عقود في وقت واحد أو شراء أوراق مالية في عدة بورصات. هذا يزيد التكاليف.

رصيد حساب المالكتتغير العقود الآجلة كل يوم حسب ديناميكيات الأسعار. يؤدي تخفيض الضمان إلى ما دون المستوى المحدد إلى حقيقة أنه يجب على المستثمر إيداع المبلغ المفقود ، وإلا فسيتم إغلاق مركزه بالقوة بخسارة.

يجب أن تتضمن إستراتيجية صندوق المؤشرات أيضًا تواريخ انتهاء صلاحية عقد مختلفة. على خلفية ارتفاع الأسعار ، سيكلف العقد الجديد أكثر.

مخاطر الاستثمار

مع التشكيل "الصحيح" للصندوق ، يجب على المرء شراء الأدوات التي يتضمنها المؤشر فقط ، وفي النسبة المتأصلة في المؤشر. مشكلة واحدة. يجب على المدير شراء أسهم الشركات التي لا يتوقع نموها في العامين المقبلين ، لمجرد أنها موجودة في المؤشر. المشكلة الثانية. إذا بدأت الشركة في النمو وأظهرت ديناميكيات إيجابية في السوق ، فلا يمكن للمدير شراء أسهم هذه الشركة أكثر من حصتها في المؤشر. علاوة على ذلك ، عندما يرتفع سعر الأوراق المالية وتتجاوز حصة الشركة في المؤشر الحد الأقصى للقيمة ، يتعين على المدير بيع هذه الأوراق المالية.

صندوق مؤشر السندات خارج السيطرة. بالنسبة لجميع المؤسسات المالية الأخرى ، يتم تطبيق منهجية إدارة المخاطر التي تحد من التواجد في السوق والخسائر. في حالة صندوق المؤشر ، يمكنك مشاهدة الأموال تنخفض مع انخفاض المؤشر.

كيفية اختيار الصندوق

بادئ ذي بدء ، يجب على المستثمر أن يقرر في أي مؤشر معين يستثمر فيه. بدون تحليل فني وأساسي مختص للتعامل مع هذاسيكون السؤال صعبًا. تعمل صناديق المؤشرات مع الأسهم والسندات والسلع وحتى العقارات. يراقب صندوق PowerShares DB الأمريكي الدولار مقابل اليورو والين والجنيه الإسترليني والكرونة والفرنك. بناءً على البيانات الواردة ، يتم تشكيل مؤشر USDX. يتتبع مؤشر السلع في الولايات المتحدة العقود الآجلة للسلع ، بينما يكرر iShares Global Real Estate مؤشر Cohen & Steers Global Re alty. من الأفضل للمستثمر المبتدئ إتقان مؤشرات S&P 500 أو MICEX الشهيرة. من الأسهل جمع المعلومات عنها ومن الأسهل مقارنة الإحصائيات.

عند اختيار صندوق ، يجب الانتباه إلى معيارين: حجم العمولة والامتثال للمؤشر. كلما زاد حجم الصندوق ، قل احتمال تعرضه للإفلاس بسرعة. يتم تقديم معلومات عامة حول الصناديق الروسية وصناديق الاستثمار المشتركة على الموقع الإلكتروني للرابطة الوطنية للمديرين. على الرغم من أن القانون يتطلب من جميع المؤسسات تقديم تقارير منتظمة عن نتائج عملها ، بعد اختيار مؤسسة معينة ، لا يزال من المفيد التحقق من البيانات المالية على الموقع الإلكتروني للمؤسسة نفسها.

من المهم أيضًا الانتباه إلى الحد الأدنى للإيداع. يمكنك أن تصبح عضوًا في "VTB - MICEX Index" مقابل 5000 روبل ، و "BCS - MICEX" - مقابل 50000 روبل. تفرض الصناديق الروسية رسومًا أعلى من الأموال الأمريكية. يشمل مبلغ المكافأة عمولة الصندوق ، والإيداع ، ومدقق الحسابات ، والمسجل ، والمثمن ، وتلك المصروفات التي تخضع للسداد. الحد الأقصى لحجمها محدد في العقد نفسه. على سبيل المثال ، في VTB تبلغ 3.7٪. فقط بعد تحليل مفصل لجميع المعلومات ينبغي اتخاذ قرار بشأن الاستثمارالأموال.

موصى به:

الاستثمار في الصناديق المشتركة: الربحية ، الإيجابيات والسلبيات. قواعد صندوق الاستثمار

ظهرت أداة مالية مثيرة للاهتمام مثل صندوق الاستثمار المشترك (المعروف أيضًا باسم الصندوق المشترك) مؤخرًا نسبيًا في أراضي الاتحاد السوفيتي السابق. وتجدر الإشارة إلى أن عامة الناس عنهم ليسوا معروفين جيدًا. لذلك ، في إطار المقال ، سيتم البحث عن إجابة سؤال واحد: ما هي الصناديق المشتركة؟

ما هو مؤشر داو جونز بعبارات بسيطة؟ كيف يتم حساب مؤشر داو جونز وماذا يؤثر

عبارة "مؤشر داو جونز" سمعها وقرأها كل سكان البلد: في الأخبار التلفزيونية لقناة RBC ، على صفحة صحيفة Kommersant ، في الأفلام الميلودرامية التي تدور حول الحياة الصعبة للسمسار الأجنبي ؛ يحب السياسيون وضع مصطلح مالي غريب

Gazprombank ، الصناديق المشتركة (صناديق الاستثمار المشترك): ميزات الإيداع ، وسعر الصرف ، وعروض الأسعار

UIF مصمم للمستثمرين الذين يرغبون في تقليل مخاطرهم. الهدف هو توفير دخل أعلى من الودائع المصرفية والتضخم. يستثمر المديرون أموال المساهمين في السندات ذات التصنيف الائتماني العالي ، بما في ذلك سندات القروض الفيدرالية (OFZ)

مؤشر ADX. مؤشر ADX الفني وخصائصه

مؤشر ADX هو أداة تداول فريدة تسمح لك بتحديد قوة الاتجاه. يعطي إشارات واضحة للمتداولين حول وقت دخول السوق والخروج منه

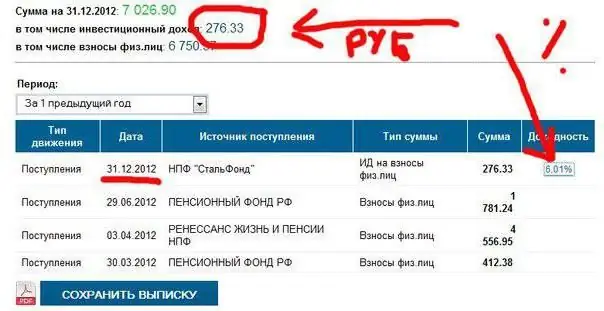

NPF "Stalfond": تصنيف من بين الصناديق الأخرى. صناديق التقاعد غير الحكومية

اختيار صندوق معاشات غير حكومي ليس سهلاً كما يبدو. هناك العديد من المنظمات المماثلة في روسيا. واحد منهم هو "ستالفوند". ما هي إيجابياتها وسلبياتها؟ ما مدى جودة الشركة؟ ما هو المكان في تصنيف NPFs في روسيا؟