2026 مؤلف: Howard Calhoun | [email protected]. آخر تعديل: 2025-01-24 13:11:36

يتم تحديد إجراء فتح حساب جاري في البنك من خلال الإجراءات المعيارية ذات الصلاحية العامة وتنظيم العملية في مؤسسة مالية. تختلف قائمة المستندات وخوارزمية الإجراءات.

قيمة الحساب الجاري

قبل أن تتعرف على إجراءات فتح الحساب الجاري ، تحتاج إلى معرفة من يحتاج إليه. والغرض منه هو قبول وتخزين أموال رجل أعمال فردي أو كيان قانوني. هل يجب على الجميع امتلاكها؟ بعد كل شيء ، فتحه وصيانته يكلف مالاً.

يجب أن يحتوي حساب التسوية على جميع الكيانات القانونية. رجال الأعمال في حاجة إليها ، لأنهم يعملون مع المنظمات التي لا تستطيع الاستغناء عن الحساب. ويضمن افتتاحه تلقي الأموال والتسويات مع الشركاء والسلطات الضريبية وصناديق الدولة الاجتماعية. وبالتالي ، إذا كان ذلك إلزاميًا بالنسبة للمؤسسات ، فعندئذٍ بالنسبة لرواد الأعمال يعتمد ذلك على نوع النشاط الذي يشاركون فيه.

ما هي الخدمات المطلوبة لفتح حساب

إبرام اتفاقية حساب مصرفي لا ينطوي فقط على الالتزامات ، ولكن أيضًا الحقوق:

- للتسوية والخدمات النقدية ؛

- لإعداد التقارير في نظام إدارة المستندات الإلكتروني ؛

- لخدمات مراقبة العملات ، إذا كان هناك منظمة أو مواطن منخرط في نشاط اقتصادي خارجي ؛

- لادارة الاموال في الحساب

الفقرة الأخيرة لها اختلافات فيما يتعلق برواد الأعمال الأفراد والكيانات القانونية. إذا كان الأول يدير أمواله الخاصة ، فإن مؤسس الشركة ، حتى المالك ، لا يتمتع رسميًا بوصول مباشر. يجب تحويل الأموال إلى حساب شخصي ، وبعد ذلك يحق للمالك استخدامها حسب تقديره.

كيفية اختيار بنك

فتح الحساب هي خدمة تقدمها جميع البنوك. هل هناك فرق بين الجودة ومستوى الخدمة؟ يكمن الاختلاف الأساسي في السعر وحزمة المستندات المطلوب تقديمها. التكلفة مختلفة بشكل خطير ، حتى لو قارنت قائمة الأسعار في بنوك الدولة. حزمة المستندات قياسية مع اختلافات طفيفة.

لتحديد المؤسسة التي ستبرم اتفاقية حساب مصرفي معها ، يجب عليك قراءة المراجعات ودراسة الشروط المنشورة على مواقع المؤسسات المالية. اليوم ، ليست هناك حاجة للتقدم مباشرة إلى البنك لمعرفة حزمة المستندات المطلوبة وما هي تكلفة الخدمات. اليوم ، تقوم جميع البنوك ، دون استثناء ، بتطوير تقنيات الإنترنت وتطوير التطبيقات التي توفر الوصول إلى الخدمات على مدار الساعة طوال العام. ويختار الكثير مؤسسة مالية بناءً على درجة تطورها. تأتي العوامل الأخرى في المرتبة الثانيةالمكان.

سؤال عن السعر

تأخذ البنوك الأموال مقابل الخدمات في نفس الوقت بمبلغ ثابت ، واعتمادًا على حجم الخدمات المستخدمة.

- فتح حساب - يتم دفع المال مرة واحدة ؛

- صيانة شهرية - مبلغ ثابت ؛

- تجديد الحساب وسحب الأموال عن طريق التحويل المصرفي - يتم احتساب العمولة اعتمادًا على مبلغ الأموال المستلمة والمسحوبة ؛

- استلام وإصدار النقد - اعتمادًا على مبلغ الأموال ؛

- تشكيل وثائق الدفع - معدل ثابت ؛

- تشكيل كشف حساب

البنوك تحاول نقل نشاط خدمة الحسابات إلى المستوى الافتراضي قدر الإمكان ، لذلك فإن العميل الذي يفضل المدفوعات الإلكترونية والتقارير يدفع أقل من نظيره الذي يستخدم المستندات الورقية والنقدية.

التفضيلات مكتوبة مباشرة على مواقع الويب وفي العقود. صحيح أن إجراء فتح الحساب الجاري هو نفسه ، ولا يزال لا يمكنك الاستغناء عن الذهاب إلى البنك. على الإنترنت ، يشير رواد الأعمال إلى حقيقة أن البنوك الكبيرة لا تقدم دائمًا خدمات عالية الجودة مقارنةً بمنافسيها الأقل وضوحًا. تفاصيل عمل الأقسام لها تأثير أيضًا.

مستندات فتح حساب مصرفي في بنك IP

حزمة الأوراق المالية تتحدد بعاملين:

- افتح حسابًا لرائد أعمال فردي أو كيان قانوني ؛

- صرامة متطلبات البنك.

نموذج قائمة IP:

- تعبئة الطلب على نموذج خاص ؛

- نسخة من جواز السفر ؛

- نسخة من TIN ؛

- نسخة من شهادة التسجيل ؛

- مستخرج من سجل رواد الأعمال

- بطاقة مع نماذج التوقيعات والطوابع ؛

- مستندات تؤكد ملكية أو إيجار المباني السكنية التي يعيش فيها صاحب الحساب المستقبلي.

المطلب الأخير يمارسه فقط بعض البنوك.

قائمة المستندات الخاصة بكيان قانوني

لنفكر في حزمة من المستندات للكيانات القانونية:

- تطبيق للبنك ؛

- ميثاق أو عقد تأسيس لمنظمة

- شهادة تسجيل

- مستخرج من سجل الكيانات القانونية (يُقترح الآن تقديمه في شكل إلكتروني) ؛

- نسخ من جوازات سفر الرئيس (المدير) وكبير المحاسبين ، نسخ من البروتوكولات أو أوامر تعيينهم في المناصب ؛

- بطاقة مع عينة التوقيعات وبصمة الختم.

في كلتا الحالتين ، يجوز لموظفي المؤسسة المالية طلب مستندات إضافية وفقًا للائحة الداخلية للبنك بشأن فتح الحسابات وملء عدد من النماذج.

يتم قبول نسخ من بعض المستندات المدرجة في عدد من البنوك إذا كانت معتمدة من كاتب عدل. على وجه الخصوص ، نسخ من الوثائق التأسيسية والبروتوكولات وأوامر التعيين في منصب ، وما إلى ذلك. يتم تحديد التفاصيل من خلال سياسة مؤسسة الائتمان. يتم التحقق من صحة تواقيع مسؤولي المنظمات والمصادقة عليها من قبل أحدموظفي البنك. إذا حدثت تغييرات في إدارة المؤسسة التي تم فتح الحساب لها ، فإن نماذج البطاقات تتغير أيضًا.

كيف يتم بناء العمل مع المستندات

يتم فتح الحساب الجاري للكيانات القانونية ورجال الأعمال في قسم منفصل من البنك. في أغلب الأحيان ، يتم تنفيذ خدمتهم في الغرفة المجاورة. يتم تعبئة الطلب في البنك في نفس المكان وبحضور العميل أو من ينوب عنه وتدقيق المستندات المقدمة وتعبئة النماذج حسب متطلبات المؤسسة المالية. تتم زيارة البنك على الأقل مرتين: الأولى ، عندما يتم تحديد التفاصيل والمتطلبات الخاصة بالوثائق ، والثانية ، عند إعداد المستندات بالفعل. يتم الدفع لفتح حساب وخدمات أخرى في مكتب الصرف في نفس الفرع.

هل ترفض البنوك فتح حساب

في الواقع ، هناك مثل هذه الممارسة ، والأسباب الرئيسية هي الأوراق الخاطئة. في بعض الأحيان يتم إعادة التأمين على البنوك. على سبيل المثال ، تم الكشف عن التناقضات بين العنوان الحقيقي والعنوان الرسمي. رفض فتح الحساب للمنظمات التي تم حظر حساباتها. ينص التشريع على أسباب أخرى.

في حالة عدم وجود عوائق رئيسية ، يُنصح مقدم الطلب بأنه مؤهل لتقديم طلب جديد من خلال حل المشكلات. بشكل عام ، إجراء فتح الحساب الجاري مبني على مخطط واحد وهو مفهوم تمامًا.

هل يجب علي إبلاغ مكتب الضرائب بفتح حساب؟

منذ عام 2014 ، لا يتعين على رواد الأعمال إبلاغ السلطات الضريبية بشأن فتح حساب. الآن هذايتم التعامل معها مباشرة من قبل البنوك. ومع ذلك ، بعد فتح حساب ، يحق للشركة أو صاحب المشروع الفردي إرسال إشعار مع التفاصيل إلى الخدمة.

موصى به:

الحسابات المصرفية: الحساب الجاري والجاري. ما هو الفرق بين الحساب الجاري والحساب الجاري

هناك أنواع مختلفة من الحسابات. بعضها مصمم للشركات وليست مناسبة للاستخدام الشخصي. البعض الآخر ، على العكس من ذلك ، مناسب فقط للتسوق. مع بعض المعرفة ، يمكن تحديد نوع الحساب بسهولة من خلال رقمه. ستناقش هذه المقالة هذا وغيرها من خصائص الحسابات المصرفية

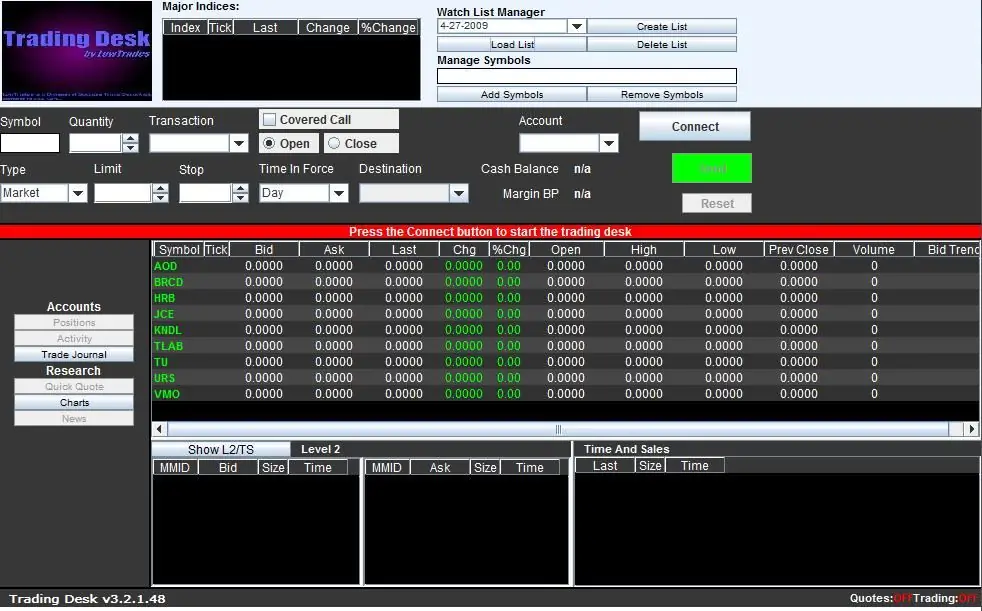

Just2Trade: المراجعات ، إجراءات فتح الحساب ، الحساب الشخصي

اختيار وسيط هو خطوة مسؤولة للغاية. كل مبتدئ اتخذ القرار بأن يصبح تاجرًا يواجه ذلك. لفهم درجة مصداقية أي شركة وساطة ، تحتاج إلى دراسة المعلومات ومعرفة المراجعات عنها

كيف يسحب رجل أعمال فردي الأموال من حساب جاري؟ طرق سحب النقود من الحساب الجاري لرجل أعمال فردي

قبل أن تسجل نفسك كرائد أعمال فردي ، يجب أن تأخذ في الاعتبار أن سحب الأموال من الحساب الجاري لرائد أعمال فردي ليس بالأمر السهل ، خاصة في البداية. هناك عدد من القيود التي بموجبها لا يحق للتجار سحب الأموال في أي وقت يناسبهم وبأي مبلغ. كيف يقوم رائد الأعمال الفردي بسحب الأموال من حساب جاري؟

كيف يمكنني معرفة الحساب الجاري لبطاقة سبيربنك؟ أين يمكنني رؤية الحساب الجاري لبطاقة بنك سبيربنك؟

شاهد أي شخص بطاقة مصرفية. استخدمها الجميع تقريبًا مرة واحدة على الأقل لتنفيذ أي عمليات: الدفع مقابل جميع أنواع المشتريات في المتاجر ، والدفع مقابل الخدمات ، وتحويل الأموال ، وما إلى ذلك ، إنها مريحة للغاية. هناك أوقات تتطلب بعض المعاملات حساب بطاقة. هذا يطرح السؤال عن كيفية معرفة ذلك

حساب التسوية فتح حساب تسوية. حساب IP. إغلاق الحساب الجاري

حساب التسوية - ما هو؟ لماذا هو مطلوب؟ كيف تحصل على حساب بنكي ادخاري؟ ما هي المستندات التي يجب تقديمها للبنك؟ ما هي ميزات فتح الحسابات وخدمتها وإغلاقها لأصحاب المشاريع الفردية والشركات ذات المسؤولية المحدودة؟ كيفية فك تشفير رقم الحساب المصرفي؟