2026 مؤلف: Howard Calhoun | calhoun@techconfronts.com. آخر تعديل: 2025-01-24 13:11:36

خطاب الاعتماد هو معاملة مالية يتم فيها إصدار أمر إلى بنك الدافع في اتجاه بنك المستفيد. يتم التلاعب المصرفي بمبادرة من العملاء نيابة عنهم وفقًا لاتفاقية الشراكة. يتكون الأمر من إجراء مدفوعات من قبل فرد أو كيان قانوني ضمن إطار عمل الشروط المتفق عليها بموجب الأمر.

أمثلة على المعاملات المصرفية

بعد دراسة مفهوم وأنواع خطابات الاعتماد ، سنركز على حقيقة أن هذا الشكل من التسويات المتبادلة من خلال البنك له جوانب إيجابية وعيوبه. يمكن أن يسمى خطاب الاعتماد التزامًا نقديًا مشروطًا ، والذي يقبله البنك بناءً على توجيه مقدم الطلب ، والذي بموجبه تتحمل المؤسسة المالية التزامًا بدفع المستفيد بالمبلغ المحدد في المستندات. هذا يحدد مستوى عالٍ من الأمن ويعمل كضمان لعدم خداع أي من الأطراف. من الممكن وصف الموقف بشكل أكثر بساطة. على سبيل المثال ، ترغب إحدى الشركات في شراء منتج معين من أخرى ، ولكن بسبب المخاطرة لا ترغب في دفع ثمنها على الفور. في هذا الوضعيطلب المشتري من البنك دفع ثمن البضاعة له ، مع تزويده بإيصال بأن الدفع سيحدث لاحقًا ، عند استلام البضائع. يقوم البنك بتحويل مبلغ معين من الأموال إلى البائع ، وبعد ذلك ، على أساس الإيصال ، يجمع الأموال من المشتري. تُعرف التسويات مع البنك وبين الأطراف بهذا الشكل باسم التسويات عن طريق خطابات الاعتماد. تحدد أنواع خطابات الاعتماد الخواص الفردية للشراكة بين 4 أطراف.

خطاب الاعتماد كشكل من أشكال تقليل المخاطر

عند تكوين شراكات بين رائد أعمال ومؤسسة ، وكذلك بين الأفراد وأصحاب المشاريع الفردية ، هناك مخاطر عالية لخسارة الأموال أو البضائع عند إبرام اتفاقية أو في التسويات المتبادلة. تجعل أنواع خطابات الاعتماد المقدمة في القطاع المصرفي من الممكن تجنب الخسائر الكبيرة عند إجراء المعاملات بمبالغ كبيرة. يتم تقليل المخاطر إلى الحد الأدنى بسبب حقيقة أن أي عملية مالية في إطار خطاب الاعتماد يتم تنفيذها تحت رقابة صارمة في وقت واحد من قبل بنكين. يتم استبعاد عدم الامتثال لشروط العقد مع أي من الطرفين تمامًا. في الواقع ، لا يمكن لمورد المنتجات ، وكذلك المشتري ، ببساطة أن يفشل في الوفاء بالتزاماته بموجب الشراكة.

أنواع خطابات الاعتماد

عند استخدام خطابات الاعتماد للتسويات المتبادلة ، من المهم للغاية اختيار نوع العملية المناسب. يتم فتح هذا الأخير من قبل البنك فقط في اتجاه الدافع ، وبالتالي ، يبقى الاختيار فيما يتعلق بتنسيق العملية مع الدافع. معلومات بخصوص النوع الفرعي المشتبه به من الخدمات المصرفيةيتم تضمين المعاملات في العقد. وفقًا لمعايير البنك المركزي للاتحاد الروسي ، من المعتاد التمييز بين الأنواع التالية من خطابات الاعتماد:

- مغطى أو مودع

- مكشوفة أو مضمونة.

- قابل للإلغاء.

- لا رجوع عنه.

- مؤكد. يمكن أن تكون إما قابلة للإلغاء أو غير قابلة للنقض.

المعاملات المصرفية المغطاة والمكشوفة

المعاملات المودعة والمضمونة هي التسويات الأكثر شيوعًا عن طريق خطابات الاعتماد. تحدد أنواع خطابات الاعتماد مواصفات العمليات نفسها.

- عملية مغطاة. في هذه الحالة ، عند فتح خطاب الاعتماد ، يقوم البنك المُصدر بتحويل الأموال من حساب الدافع لكامل مبلغ خطاب الاعتماد. هذا يسمى التغطية. يتم تحويل الأموال إلى تصرف البنك المنفذ طوال مدة العقد.

- عملية غير مغطاة. تنص العملية المصرفية المضمونة على تحويل الأموال من قبل البنك المصدر عند فتح خطاب الاعتماد. يُمنح البنك المنفذ ببساطة الحق في شطب الأموال من حسابه ضمن قيمة خطاب الاعتماد. يتم تحديد إجراءات خصم الأموال من حساب مراسل لدى البنك المصدر من خلال اتفاقيات خاصة بين المؤسسات المالية.

الاختلافات في المعاملة المصرفية المؤكدة

خطاب الاعتماد المؤكد ، الذي قد تختلف أنواعه اعتمادًا على مواصفات المعاملات (قابل للإلغاء وغير قابل للإلغاء) ، هو خطاب اعتماد ، معالوفاء الذي تتحمل المؤسسة المالية المنفذة التزاماتها بالسداد ، بغض النظر عن حقيقة تحويل الأموال من البنك الذي صدر فيه خطاب الاعتماد المؤكد. يتم تحديد إجراءات الموافقة على الفروق الدقيقة للعملية من خلال الاتفاقات بين البنوك. تكمن الإجابة على السؤال المتعلق بمجموعة أنواع خطاب الاعتماد المستحيلة على وجه التحديد في التعريف المقدم أعلاه. الترادفات الأخرى ببساطة غير مقبولة.

معاملات غير قابلة للإلغاء وغير قابلة للنقض

كلا خطابات الاعتماد القابلة للإلغاء وغير القابلة للإلغاء لا تقل شعبية في التسويات المتبادلة. أنواع خطابات الاعتماد في هذه الفئة لها أيضًا تفاصيلها الخاصة.

- يمكن ترقية العملية المصرفية القابلة للإلغاء أو إلغاؤها بالكامل من قبل البنك المصدر. قد يكون أساس الرفض أمرًا كتابيًا من الدافع. التنسيق مع متلقي الأموال في هذه الحالة غير مطلوب. بعد سحب خطاب الاعتماد ، لا يتحمل البنك المصدر أي مسؤولية تجاه الدافع.

- لا يمكن إبطال العملية الآمنة إلا إذا وافق المستلم على تغيير شروط الشراكة وتقديمها إلى البنك المنفذ. لم يتم توفير تغيير جزئي لشروط هذه الفئة من التسويات المتبادلة.

لمتلقي الأموال الخاصة بمعاملة مصرفية الحق في رفض الدفع ، ولكن حتى انتهاء فترة صلاحيتها وبشرط تحديد هذا الفارق الدقيق في العقد. يسمح بترتيب مسبق وقبول طرف ثالث ، والذيأذن حقوق الدافع.

مجموعة متنوعة من الصيغ الرئيسية للعمليات المصرفية

لا توجد فقط الأنواع الرئيسية لخطابات الاعتماد ، ولكن أيضًا أنواعها المختلفة. يمكن ذكر تعديلات المعاملات المصرفية التالية:

- بفقرة حمراء. هذه اتفاقية يمنح بموجبها البنك المُصدر الحق للبنك المنفذ في السداد في شكل دفعة مقدمة لمورد السلع. يتم تحديد مبلغ السلفة مقدمًا ويتم تقديمه قبل تقديم الخدمة أو شحن البضائع. هذه الأنواع من خطابات الاعتماد هي الأكثر طلبًا في التسويات الدولية ، لأنها تزيد من مستوى الثقة بين الطرفين.

- عملية دوارة. وهو خطاب اعتماد يتم فتحه جزئيًا للمدفوعات ضمن مبلغ العقد. يتم تحديثه تلقائيًا أثناء الدفع مقابل كل شحنات من البضائع أو مقابل قدر معين من الخدمات. من أجل التخفيض الدوري في الحجم النقدي للعقد مع عمليات التسليم المنتظمة ، يعتبر خطاب الاعتماد هذا مثاليًا. أنواع خطابات الاعتماد في هذه الفئة شائعة.

التسويات المتبادلة

عند إبرام العقود ، يجب أن تشير العقود إلى شكل التسويات المتبادلة ، وكذلك ميزات تسليم البضائع أو مخطط تقديم الخدمات. يتم تحديد الأنواع المخططة لخطابات الاعتماد وخصائصها بالضرورة في الأوراق. يجب أن تحتوي الأوراق على المعلومات التالية لتجنب المشاكل:

- اسم البنك المصدر.

- اسم المؤسسة المالية التي ستقوم بذلكخدمة لمتلقي الأموال.

- بيانات تحديد مستلم الأموال.

- حجم المعاملات المصرفية.

- أنواع الاعتماد المستندي التي سيتم استخدامها

- تنسيق إبلاغ المستلم بفتح معاملة بنكية.

- تنسيق إعلام الدافع برقم الحساب المخصص لإيداع الأموال. تم فتح الحساب من قبل مؤسسة مالية منفذة.

- مصطلح خطاب الاعتماد نفسه ، وشروط تقديم المستندات وقواعد تنفيذها.

- مواصفات دفع الصفقة.

نقاط مهمة

لكي تنجح الشراكة ، يجب على الدافع بشكل مستقل أو بمساعدة متخصص دراسة هذا الشكل من العمليات المصرفية ، مع التركيز على من يستخدم الأنواع. تختلف خطابات الاعتماد اعتمادًا على شكل التسويات المتبادلة. في حالة معينة ، تحتاج إلى اختيار تنسيق الشراكة الأمثل. وتجدر الإشارة إلى أنه في حالة انتهاك صيغة التسوية ، فإن المسؤولية تقع على عاتق المؤسسات المالية وفقًا للقانون. هذا يحدد حقيقة أن ممثلي المؤسسات المالية يهتمون بشكل خاص بالتحقق من الوثائق التي تؤكد تسليم البضائع أو أداء قدر معين من العمل أو تقديم خدمة.

مزايا وعيوب

هذا النوع من المدفوعات غير النقدية له إيجابيات وسلبيات. تشمل الجوانب الإيجابية للشراكة وجود ضمان سداد بنسبة 100٪بائع البضائع أو مزود الخدمة. يتم التحكم في تنفيذ التسويات المتبادلة بموجب الصفقة من قبل المؤسسات المالية نفسها ، مما يقضي على مخاطر الاحتيال والوفاء المناسب بالتزاماتهم من قبل كل طرف. عند إجراء عملية مصرفية ، بسبب الدفع المؤجل ، لا يسحب المشتري جزءًا من رأس المال من حجم التداول الاقتصادي. يتم الدفع مقابل السلع أو الخدمات كما لو كان على أقساط. في وقت توقيع العقد ، لا يجوز للمشتري أن يكون لديه أموال في يديه. تعمل هذه اللحظة أيضًا على أنها عيب ، ولكن بالفعل بالنسبة لبائع البضائع وممثل الخدمات. يتلقون المال مع تأخير. الجدير بالذكر أن خطة شراكة خطاب الاعتماد معقدة للغاية ولن يكون من الممكن فهمها على الفور. ومع ذلك ، تُظهر الممارسة العالمية أن رجال الأعمال الذين استفادوا من العرض مرة واحدة لا يستخدمون أبدًا تنسيقات الدفع الأخرى. الميزة من حيث مؤشرات الأمان العالية تغطي بشكل كامل سير العمل المعقد والعمولات المرتفعة نسبيًا للبنوك.

موصى به:

الحسابات بموجب خطاب الاعتماد هي إجراءات التسويات وأنواع خطابات الاعتماد وطرق تنفيذها

عند توسيع الأعمال التجارية ، تدخل العديد من الشركات في اتفاقيات مع شركاء جدد. في الوقت نفسه ، هناك خطر الفشل: من الممكن عدم دفع الأموال ، وعدم الامتثال لشروط العقد ، ورفض توريد البضائع ، وما إلى ذلك. لتأمين المعاملة ، يلجأون إلى التسويات باستخدام خطابات الائتمان في البنك. تضمن طريقة الدفع هذه الامتثال الكامل لجميع الاتفاقيات وتفي بالمتطلبات والتوقعات من معاملة الطرفين

المدفوعات عن طريق خطابات الاعتماد: المخطط والمزايا والعيوب

في إطار هذه المقالة ، سننظر في الخصائص الرئيسية لوسائل الدفع الشائعة - خطاب الاعتماد. يتم تقديم مخطط تسوية لكل من المستورد والمصدر. تتميز النقاط الرئيسية للتفاعل

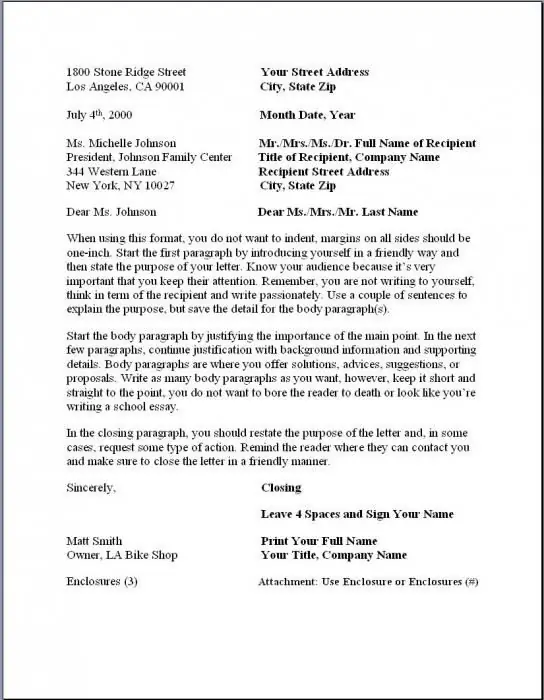

خطابات العمل: أمثلة للكتابة. مثال على خطاب عمل باللغة الإنجليزية

خطابات أعمال ، آداب بلغات مختلفة ، تاريخ الأعمال والمراسلات. أهمية كتابة الحروف بشكل صحيح

خطاب اعتماد عند شراء العقارات. اتفاقية خطاب الاعتماد

يعد شراء العقارات معاملة عالية المخاطر ، لذلك قد يطلب البائع فقط إجراء معاملة باستخدام خطاب اعتماد. هذا أمر مفهوم ، لأن التسويات التي تستخدم مثل هذا النظام هي الخيار الأكثر موثوقية لكلا الطرفين. هذا هو السبب في أنه مطلوب للنظر بالتفصيل ليس فقط ما هو عليه ، ولكن أيضًا كيف يعمل في الواقع

خطابات الاعتماد هي ضمانات موثوقة لكلا طرفي المعاملة

تعرف من المقالة على ماهية خطاب الاعتماد وميزاته وإيجابياته وسلبياته ، بالإضافة إلى جميع البنود اللازمة في العقد