2026 مؤلف: Howard Calhoun | [email protected]. آخر تعديل: 2025-01-24 13:11:20

غالبًا ما يصبح من الضروري في المؤسسات تغيير بعض ميزات الكائنات. لتحقيق هذا الهدف ، يتم استبدال العناصر القديمة بأخرى جديدة. بمعنى آخر ، يقومون بترقية نظام التشغيل.

معلومات عامة

بسبب التشغيل ، يحدث اهتراء للأصول الثابتة. لهذا السبب ، غالبًا ما يتم تغييرها. قبل ترقية نظام التشغيل ، من المهم تحديد الطريقة التي سيتم بها ذلك. الخيار الأول اقتصادي ، عندما تشارك قوى المشروع نفسه. يتم التعاقد على الثاني ، عندما يتم ترقية نظام التشغيل من قبل الموظفين المعنيين في مؤسسة تابعة لجهة خارجية. لا ينبغي الخلط بين هذا المصطلح والتجديد. هذا الأخير لا يؤدي إلى تغيير في المؤشرات ، فهي تبقى على نفس المستوى.

في الضرائب والمحاسبة

في الضرائب والمحاسبة ، ستختلف ترقيات نظام التشغيل. لذلك ، هناك اختلافات في التكاليف تؤثر على السعر الأولي للعنصر. في المحاسبة الضريبية ، يتم استخدام طريقتين - خطية وغير خطية.

عند اكتمال إجراء ترقية نظام التشغيل في المحاسبة ، تتم زيادة شروط تطبيق العنصر دون قيود على الزيادة. المحاسبة الضريبية تترك الشروط في نفس المستوى. المورد الرئيسيهنا - عقار يفي بالمتطلبات التالية: يتم استخدام العقار لمدة 12 شهرًا ، والغرض منه هو تحقيق ربح ، وهناك إهلاك ، والسعر يتجاوز القيود.

الشروط

التحديث هو إجراء يعمل على تحسين التصميم ، وتحسين أداء العنصر ، وتوسيع القدرات.

المحاسبة هي جمع البيانات وتعميمها وتحليلها مما يؤثر على الجانب المالي للمشروع

المحاسبة الضريبية هي تنظيم المعلومات المتعلقة بالنفقات والأرباح.

إعادة الإعمار هو إجراء يتم اتخاذه لزيادة الطاقة ومستويات الإنتاج.

يعتبر إصلاح الموارد الأساسية عملية استعادة جزئية للعناصر لإبقائها في حالة جيدة.

المعدات الإضافية هي إضافة موارد أساسية بأجزاء تعطي خصائص إضافية للأشياء الأصلية.

الاستهلاك هو نقل تكلفة الأصل بسبب الاستهلاك على تكلفة المنتج.

لماذا تفعل ذلك

قبل ترقية نظام التشغيل ، تحتاج إلى معرفة سبب تنفيذه. يهدف هذا الإجراء إلى استعادة الأداء أو المؤشرات التي لا تؤثر على جودة العنصر. بمساعدتها ، يتم إعطاء العناصر وظائف إضافية.

الإطار التنظيمي

في قانون الضرائب للاتحاد الروسي ، في المادة 257 ، تم تحديد هدف تحديث نظام التشغيل. يتمثل في تحسين الخصائص الأولية للأصول الثابتة. تشير نفس المقالة إلى أن سعر العنصر قد يتغير في هذه العملية.

تؤكد المادة 259 من قانون الضرائب للاتحاد الروسي أن تكلفة ترقية نظام التشغيل مشمولة في تكلفة الاستهلاك. تنص المادة 258 على أنه في الحالات التي لا تؤدي فيها العملية إلى زيادة في عمر العنصر ، يجب على دافع الضرائب أن يأخذ في الاعتبار العمر المتبقي.

كيف يتم ذلك

يتم تنظيم ترقية نظام تشغيل المستندات الرسمية جنبًا إلى جنب مع الإجراء. بادئ ذي بدء ، يقومون بتجميع مقدار النفقات ، ثم إعداد المستندات. عند اكتمال العملية ، يتم شطب المبلغ المتراكم. للتعرف على نتائج إجراء تحديث نظام التشغيل ، يلزم الحصول على مستندات من محاسب. الوثائق الأولية بمثابة دليل على تنفيذ الإجراء. كما أنها بمثابة أساس للمحاسبة. ولكن إذا لم يتم توثيق ترقية نظام التشغيل ، على سبيل المثال ، فلن يتم أخذها في الاعتبار.

لتنفيذ الإجراء ، فإن الخطوة الأولى هي إصدار أمر مناسب. وهو الذي يعطي الحق في تنفيذه

يجب أن تشير إلى السبب والمدة والمعلومات حول الأشخاص المسؤولين. قبل بدء العمل ، يتم تشكيل لجنة. هي التي تتفقد العناصر وتضع جدولاً وتضع المستندات. ثم يبرمون اتفاقية مع المقاول في الحالات التي لا يتم فيها التحديث من قبل المؤسسة نفسها. وعندها فقط تخضع العناصر للإجراء. يتم إصدار فاتورة لتحويل الأصول الثابتة. عندما يتم تنفيذ الإجراء ، يتم تشكيل قانون بشأن قبول وتسليم الأشياء المراد تحديثها. يجب أن تحتوي على توقيعات أعضاء الهيئة والإدارة وممثلي القائمين بالعمل. معلومات عنيتم تخزين كل عنصر في بطاقات الجرد. مع تسجيل المورد الرئيسي ، يتم إصدار بطاقة له أيضًا.

تشكيل أمر

في حالة عدم وجود أمر مناسب من القيادة ، لا يبدأ الإجراء أبدًا. إنها الوثائق التي تشير إلى أسباب السلوك ، ومدة العمل. في المحاسبة في تحديث نظام التشغيل ، هذا المستند أساسي.

قانون التعديل التحديثي

يتم تنفيذ معدات إضافية لمنح الموارد الرئيسية أداءً إضافيًا. أي ، تتم إضافة أجزاء جديدة إلى الأداة دون استبدال الأجزاء القديمة. تقوم المنظمة أيضًا بتنفيذ الإجراء بنفسها وبمشاركة متخصصين من جهات خارجية. عند جذب العمال ، يجب عليهم إبرام العقد المناسب.

ستعتمد الطريقة التي ستتم بها معالجة المستندات على طريقة الإجراء. إذا تم نقل الأصول الثابتة إلى المتخصصين المعنيين ، فإنهم يضعون قانون قبول ونقل الأصول الثابتة من أجل التعديل التحديثي.

لا يوجد نموذج واحد للوثيقة ، ولهذا السبب يتم تحديده بأي تنسيق. يمنح القانون فرصة لاسترداد الأضرار في حالة تلف الأصول الثابتة نتيجة للإجراء. في الحالات التي لا يوجد فيها فعل ، من غير المحتمل إثبات الجرم. يجب أن تحتوي الوثيقة على توقيعات أعضاء اللجنة والأشخاص المسؤولين والعاملين المسؤولين عن سلامة العنصر. ثم القانون يقر الإدارة وينقلها للمحاسب

معدل التحديث

تساعد هذه النسبة في تحديد وإبراز جزء من أنظمة التشغيل الجديدة بجانب تلك المتوفرة بنهاية فترة التقرير في المؤسسة. يتم الحساب على النحو التالي - الأوليسعر الأصول الثابتة المستلمة طوال الفترة مقسومًا على السعر الأصلي للأصول الثابتة في نهاية الفترة.

باستخدام المعامل ، فإنها تكشف في أي مرحلة تكون المؤسسة. إذا كان أقل من 1 ، فيُعتبر أن المنظمة لا تزال في مرحلة تقليص الحجم. ولكن إذا تجاوز 1 ، يتوسع الإنتاج. مع انخفاض تدريجي في المؤشر ، يمكننا القول أن المنظمة مزودة بنظام تشغيل أقل.

الأسلاك

تنعكس ترقية نظام التشغيل في المحاسبة. وهناك يصبح استخدام التعيينات ضروريًا. بادئ ذي بدء ، يتم استخدام D 08 K 10 (تنعكس تكلفة المواد المستخدمة في التحديث في المحاسبة). D 08 K 23 يعكس التكاليف. D 08 K 60 يعكس الدين للطرف المقابل مقابل العمل المنجز. 68 ك 08 - احتساب ضريبة القيمة المضافة. د 68 ك 19 - ضريبة القيمة المضافة المقدمة للخصم. 01 D بحلول 08 زادت التكلفة الأولية. من المهم توخي الحذر عند معالجة عمليات ترحيل ترقية نظام التشغيل هذه ، لأن أدنى رقابة سيؤثر على مبلغ الضرائب.

الأسئلة المتداولة

في كثير من الأحيان أثناء الإجراء ، يُسأل العمال الكثير من الأسئلة. على سبيل المثال ، قد تواجه مسألة ما إذا كان سيتم الاستمرار في استخدام الأصول الثابتة عند انتهاء استهلاكها. يتم تنفيذ ترقية نظام التشغيل مع الاستهلاك ، الذي انتهى. أيضًا ، يستمر استخدام بيانات نظام التشغيل.

كثيرًا ما يُسأل أيضًا عما إذا كان من الضروري عرض إصلاحات نظام التشغيل في المحاسبة. في الواقع ، يتم عرضها دائمًا في كل من الضرائب والمحاسبة. يشعر الكثيرون بالقلق إزاء مسألة عدد أعمال الخلل في الأصول الثابتة المطلوبة. عند القيام بالعملستحتاج المنظمة إلى فعل واحد فقط. ولكن إذا تم إشراك متخصصين أجانب ، فمن الضروري وضع وثيقة منفصلة لكل مشارك في العملية.

صفر قيمة متبقية

يسمح القانون بترقية نظام تشغيل تم إهماله. يخضع هذا العنصر لمزيد من الاستخدام ، لأنه يستمر في الامتثال للمتطلبات القانونية. يتم فتح عدد من الطرق أمام المؤسسة حول كيفية التعامل مع هذه العناصر. يمكنك إعادة تقييم هذه العناصر والاستمرار في التسجيل برقمها. كيف تتصرف ، تقرر الإدارة. فيما يتعلق بمسألة ترقية نظام التشغيل مع الاستهلاك ، يترك القانون للكيانات القانونية حرية الاختيار.

تؤكد السياسة المحاسبية أن إعادة تقييم العناصر تتم على أساس طوعي. يتم تنفيذ هذا الإجراء عندما يختلف سعر العنصر عن تكلفته الأصلية في تاريخ التقرير. لهذا السبب ، يتم إجراء إعادة التقييم. لكن ضع في الاعتبار حقيقة أن المثمن يجب أن يتمتع بالمؤهلات المناسبة. خلاف ذلك ، فإن التصنيف سيكون غير صالح. عند إعادة تقييم أصل ثابت ، يجب أن تعرف أن السعر يضاف إلى الأصل الأصلي ، لكن تكلفة الإهلاك لا تخضع للتغيير.

يتم تحديد قيمة التصفية لهذه العناصر. عند اكتمال إعادة التقييم ، يتم استهلاك العنصر بالسعر الجديد مطروحًا منه تكلفة التخلص واستنادًا إلى المدة الممتدة.

في الحالات التي يعيدون فيها تقييم كائن نظام التشغيل ، يقومون بمراجعة جميع أنظمة التشغيل المضمنة في المجموعة.

الطريقة الثانية هي تحديد جميع الأصول الثابتة. إذا كانت الشركة غير راغبة في القيام بذلكإعادة التقييم ، يمكن استخدام الأصول الثابتة المستهلكة ، وتنفيذ المحاسبة الكمية في المحاسبة. تختار الشركة أي مسار. بغض النظر عن الاختيار ، لن تتغير المحاسبة الضريبية.

الإصلاحات الرئيسية أو الحالية

قم باستعادة نظام التشغيل بإجراء إصلاحات - أساسية أو حالية أو رئيسية. أنفقها ، ضع خطة مسبقة. على الأقل هذا ما يوصى به. أثناء الإصلاح الحالي ، يتم استبدال الأجزاء للحفاظ على أداء العنصر. أثناء الإصلاح الشامل ، يتم استبدال جميع الأشياء البالية في نفس الوقت. كل هذا ينعكس في المحاسبة بلا فشل.

هناك شرط آخر. يجب تأكيد الحاجة إلى الإصلاح من خلال إجراء خاص تم وضعه نتيجة لاكتشاف أعطال نظام التشغيل. تأكد من تشكيل بيان معيب. عند إجراء الإصلاحات من تلقاء نفسها ، لا يتم إصدار وثائق إضافية. لكن في حالة نقل العملية إلى أطراف ثالثة ، يجب عليهم إصدار فاتورة للحركة. عند اكتمال الإصلاح ، يتم وضع قانون OS-3. بغض النظر عن الطريقة التي تم بها تنفيذ الإجراء ، يتم رسمه دائمًا.

هناك عدد من التحديات قبل الأخذ في الاعتبار إصلاح الأصول الثابتة. أولاً ، هو التحكم في صحة الوثائق ، وتحديد حجم وتكلفة العمل الذي تم الانتهاء منه بالفعل في الإصلاح. وهي أيضًا رقابة على إنفاق الأموال التي تم تخصيصها للعملية. من بين أمور أخرى ، هذا هو تحديد وجود الانحرافات.

الإصلاح عملية عالمية ومعقدة.

خلال مساره ، يتم تفكيك العنصر بالكامل ،استبدال الأجزاء البالية. خيار آخر هو الإصلاحات الحالية. عند توثيق إصلاح شامل ، يتم دائمًا أخذ العديد من العوامل في الاعتبار. لذلك ، يتم دائمًا تضمين عوامل الحساب في تقدير الإصلاح. يتم تطوير الوثائق الفنية المقدرة على أساس المستوى الحالي للأسعار والتعريفات ، وفي فواتير موردي العناصر هناك دائمًا روابط إلى السعر على أساس تحديد الأسعار. عندما يتم إجراء إصلاحات كبيرة بموجب عقد ، يتم دائمًا إصدار الإجراءات ذات الصلة. يتم إصدار فاتورة لكل عنصر دائمًا. يتم توثيق إتمام الإصلاح من خلال إجراءات قبول ونقل الشيء.

يتم إجراء الصيانة على أساس منتظم وفقًا للجداول الزمنية ذات الصلة. يجب تصحيح العيوب على الفور. يتم دائمًا تسجيل مبلغ نفقات الإصلاحات الحالية مسبقًا في خطط المؤسسة.

في 1С

لترقية نظام التشغيل في 1C ، لن تحتاج إلى الكثير من العمالة. الخطوة الأولى هي استكمال الأوراق الخاصة بالخدمة. للقيام بذلك ، حدد العمود "استلام البضائع والخدمات". قبل ترقية نظام التشغيل في 1C ، يقومون بفتح دفتر يومية وإنشاء مستند جديد. يتم ملؤها. عندما يتم ملء التاريخ ، الأطراف المقابلة ، سيتم تقديم الإجراء ، وملء "الخدمات". يلتقط هنا جميع البيانات الضرورية - ترقية الفواتير وتكلفتها وما إلى ذلك.

قبل ترقية نظام التشغيل في 1C ، يجب عليهم التحقق جيدًا من المعلومات. وبعد ذلك يبدأ الإجراء. لفهم كيفية تنفيذها ، من الأفضل أن تتعرف على مثال ملء ترقية نظام التشغيل في 1C 8.3. بالدرجة الأولىقم بإنشاء مستند جديد يتم تعبئته عن طريق اختيار ترقية. ثم يشيرون إلى الكائن نفسه ويذهبون إلى "المحاسبة". عند التقدم بطلب للحصول على ترقية نظام التشغيل في 8.3 ، يعد هذا ضروريًا لحساب تكلفة العملية.

التفاصيل الدقيقة

يعتبر دافعو الضرائب الذين يعملون في ظل النظام الضريبي المبسط الممتلكات القابلة للاستهلاك كأصول ثابتة. بمعنى آخر ، عندما تكون مدة العمل أكثر من سنة ، والسعر الأولي أكثر من 20000 روبل. تؤخذ تكاليف اقتناء الأصول الثابتة في الاعتبار من بداية استخدام الكائن. إذا تم الحصول على الأصول الثابتة قبل الانتقال إلى نظام الضرائب المبسط ، فسيعتمد مقدار التكاليف على فترة الاستخدام المفيد. عندما يتم بيع مورد ، أولاً وقبل كل شيء ، يكتشفون مقدار الوقت الذي مضى منذ أن تم أخذ التكلفة في الاعتبار. في الحالات التي تبين أنها أقل من 3 سنوات ، تتم إعادة حساب الأساس للمحاسبة الضريبية. لكل فترة تم فيها إعادة حساب القاعدة ، يتم تقديم مستند.

استقطاعات الاستهلاك على النظام الضريبي المبسط في المحاسبة يتم إجراؤها كل ربع سنة وكل شهر وسنة. عندما يتم شراء الأصول الثابتة ، ينعكس ذلك في الميزانية العمومية كمصروف. وهي تشمل الأموال الممنوحة للبائع ، والشحن ، والضرائب ، والرسوم ، والرسوم والنفقات الأخرى.

هناك طريقتان لإنشاء الموارد الرئيسية في مؤسسة تعمل بموجب النظام الضريبي المبسط - اقتصادي وعقد. الإجراء موثق. عند بيع الموارد الرئيسية ، يتم شطب تكلفتها بالضرورة من الميزانية العمومية. لكن شطب أولاً تكلفة الاستهلاك.

يتم احتساب الإهلاك كل شهر للعناصر بشكل منفصل. يجوز للشركة إعادة تقييم الرئيسيالأموال سنويا. التحديث ضروري لإعادة العنصر إلى العمل وتحسين أدائه. يتم ترقية نظام التشغيل في NU والمحاسبة. دائما ما تكون العملية مصحوبة بالأعمال الورقية.

تعليمات مفصلة

عند شراء كائنات جديدة ، قبل ترقية نظام التشغيل في 1C 8.3 ، من المهم وضعها في المستودع وفقًا لوثيقة "الاستلام". ثم قم بإنشاء مستند جديد بنوع الإيصال "كائن الإنشاء". يتم إدخال جميع البيانات في الأعمدة. يمكنك استخدام الكتيب. يمكن الوصول إليها من وثيقة الإيصال. يتم ذلك ببساطة: فقط انقر فوق "إضافة" ، ثم سيتم عرض العمود في الجدول ، في العمود "كائن البناء" ، تحتاج إلى النقر فوق "إظهار الكل". ثم سيتم فتح الدليل المقابل ، حيث يمكنك البدء في إنشاء خريطة للكائن. لتسهيل فهم ذلك ، يمكنك استخدام مثال ترقية نظام التشغيل في 1C 8.3 أدناه.

بعد ذلك ، تحتاج إلى الانتقال إلى علامة التبويب "الخدمات" ، حيث تحتاج إلى تمكين خدمة تثبيت معدات إضافية. تحتاج إلى النقر فوق "إضافة" ، ثم تحديد خدمة من الدليل ، مع الإشارة إلى السعر والرقم.

تنعكس الفاتورة السادسة والعشرون في عمود "حساب التكلفة" ، ولكن عندما يكون من الضروري تضمين سعر الخدمة في تكلفة التحديث ، فمن المهم تغيير المؤشر إلى الحساب 08.03.

عند عرض حركة المستند ، يمكنك الاطلاع على التواريخ المنفصلة لاستلام المعدات والخدمات الإضافية المتعلقة بالفاتورة 08.03.

بعد ذلك ، يتم ترقية نظام التشغيل. للقيام بذلك ، انتقل إلى علامة التبويب "OS و NMA" ، ثم إلى "ترقية نظام التشغيل". يقومون بإنشاء مستند جديد ، وملء العمودين "المؤسسة" و "موقع نظام التشغيل" ، واختيار القيم في الدليل.

في علامة التبويب "كائن الإنشاء" ، تتم طباعة اسم العنصر ، وكذلك حسابات الأصل غير المتداول. بعد ذلك ، انقر فوق "حساب". كما هو الحال مع ترقيات نظام التشغيل ، سيحسب 1C 8.2 ، 8.3 تلقائيًا تكلفة الأصول الثابتة ، مع مراعاة الترقيات والتثبيتات.

تحتوي علامة التبويب "OS" على عمود باسم الكائن الخاضع للإجراء. أضف من الدليل واضغط على "توزيع". ثم سيتم احتساب المبلغ تلقائيًا. ستظهر زيادة في تكلفة الأصول الثابتة في الترحيلات ، مع مراعاة الإجراء.

ترقية نظام التشغيل في 8.2 لا تختلف عمليًا عن نفس العملية في 8.3.

تنظيم محاسبة بيع الأصول الثابتة

عندما تتخذ مؤسسة قرارًا ببيع أصل ثابت ، يواجه المحاسب مهمة عرض هذا الإجراء بشكل صحيح في المحاسبة. سيكون للصفقة عواقب عديدة.

أولاً ، عند نقل ملكية شيء ما ، يعرض البائع الدخل. ويؤخذ بعين الاعتبار في الباقي ويظهر على حساب 91.

تذكر أن الدخل هو فقط صافي سعر البيع ، باستثناء ضريبة القيمة المضافة. لكن أولاً وقبل كل شيء ، يتم إضافة الدخل الكامل إلى الحساب 91 ، وعندها فقط يتم عرض مبلغ ضريبة القيمة المضافة في المعاملة.

بيع أصل ثابت يؤدي إلى الحاجة إلى السمةالقيمة المتبقية للأصول الثابتة للمصروفات الأخرى للمشروع.

في وثائق بيع الأصول الثابتة ، تقوم الشركة بإعداد التحويل عن طريق شهادة قبول.

هناك مناقشة منفصلة حول بيع الأشياء غير المكتملة. عند إجراء المعاملات ، قد تنشأ حالة عندما تقرر المنشأة بيع أصل ثابت لم يكتمل بعد. ثم يظهر عدد من الفروق الدقيقة في المحاسبة.

وبالتالي فإن الدخل من بيع هذه الأشياء هو جزء من الدخل الآخر ويشير إلى رصيد الحساب 91 بالمبلغ الذي يدفعه المشتري.

لكن عليك أن تتذكر أن العناصر التي لم يتم إكمالها لا يتم التعرف عليها كأصول ثابتة وليس لها تكلفة أولية مشكلة. ثم يواجه المحاسب السؤال عما ينسب بالضبط إلى المصروفات.

في هذه الحالة ، تشمل المصاريف الأخرى التكاليف التي تم تكبدها بالفعل أثناء إنشاء الأصول الثابتة ، بما في ذلك التكاليف المصاحبة لعملية البيع.

كما هو الحال مع بيع الأصول الثابتة ، مع بيع الأشياء غير المكتملة ، يتم شطب الدخل في التاريخ الذي حدث فيه نقل الملكية.

عند نقل نظام تشغيل سابق إلى رأس المال المصرح به لمؤسسة أخرى ، يجب على المرء أن يدرك أن الإجراء يحتاج إلى التوثيق بشكل صحيح. لذلك ، في هذه الحالة ، هناك حاجة إلى إجراء خاص. إنه مصمم بشكل حر ووفقًا للنموذج. من المهم أن يعكس المستند القيمة المتبقية للأصل الثابت ، ضريبة القيمة المضافة المستعادة بسبب نقل الأصول الثابتة كمساهمة في رأس المال المصرح به لمؤسسة أخرى.

OS الذي تم نقله ،يقوم الطرف المتلقي بالتقييم لتحديد مبلغ المساهمة التي قدمها مثل هذا الأصل الثابت. لهذا السبب ، يجب على الكيان أن يدرك أنه إذا قام الطرف المتلقي بتقييم الأصل الثابت بسعر أعلى من قيمته الدفترية ، فسيتم تحميل الفرق على دخل الشركة. خلاف ذلك ، إذا تم تقييمه بمبلغ أقل ، فسيتم اعتبار الدين على المساهمة في رأس المال المصرح به مستحقًا. لهذا السبب ، يتم تضمين الفرق دائمًا في المصاريف الأخرى ويتم خصمه من الحساب 91.

حول تصفية الأصول الثابتة في المحاسبة

هذه العملية لديها عدد من التفاصيل الدقيقة. نظرًا لعدم وجود دخل للأصل الثابت المتقاعد ، تسجل الشركة المصروفات فقط. وهي تشمل: القيمة المتبقية للعنصر المصفى ، ومقدار تكاليف العمل المصاحب للإجراء ، ومقدار ضريبة القيمة المضافة التي تدفعها المؤسسة بسبب تصفية الأصل الثابت.

من المهم أيضًا أن تتذكر أنه بعد هذا الإجراء ، تتلقى المنظمة مواد جديدة (على سبيل المثال ، الأجزاء). يتم إدخاله في الخصم من الحساب 10.

الاستهلاك المستحق - المصاريف المباشرة

تؤكد السياسة المحاسبية على أن الاستهلاك المتراكم للأصول الثابتة ، والتي تستخدم في سياق الأنشطة التجارية للمؤسسة ، هو حساب مباشر. يمارس الحق في تحديد قائمة التكاليف المباشرة في فصول منفصلة من السياسة المحاسبية.

قم بتضمين الاستهلاك في حسابهم إذا كانت هناك مبررات مالية. في هذه الحالة ، يرتبط الإجراء بالعملية التكنولوجية وميزات الإنتاج. في كثير من الأحيان ، تحاول السلطات الضريبية الطعن في قائمة النفقات المباشرة ، وهيدافع الضرائب. إنها تحاول توسيع القائمة. على الرغم من أن دافع الضرائب نفسه يختار قواعد اللعبة في مجال السياسة المحاسبية ، إلا أنه يتعامل بنفسه مع النفقات المباشرة ، ولا يعتبر قانون الضرائب للاتحاد الروسي أن هذا الإجراء يعتمد فقط على دافع الضرائب نفسه.

عندما تنشأ نزاعات ضريبية بشأن إدراج الاستهلاك في التكاليف المباشرة أو غير المباشرة ، تؤخذ مشاركة الأصول الثابتة في عملية الإنتاج في الاعتبار.

بالإضافة إلى ذلك ، فإن إحدى الحجج المهمة التي تفيد دافع الضرائب هي السياسة المحاسبية لغرض المحاسبة الضريبية. وهي تحدد المبدأ الذي بموجبه يتم تخصيص الاستهلاك للتكاليف المباشرة وغير المباشرة. وفقًا لهذه الخوارزمية ، يتم شطب رسوم الاستهلاك للمصروفات خارج العمر الإنتاجي للأصول الثابتة.

لكن هناك عددًا من الأحكام القضائية التي يميل فيها القضاء إلى طريقة مختلفة لحساب استهلاك الأصول الثابتة التي تمت ترقيتها دون زيادة العمر الإنتاجي.

تفاصيل الكائن ذي القيمة الصفرية

في كثير من الأحيان ، يتم إجراء التحديث فيما يتعلق بعناصر الأصول الثابتة التي تم استهلاكها. توضح السلطات التنظيمية أنه مع زيادة العمر الإنتاجي للعنصر بعد تنفيذ هذا الإجراء ، يمكن للمؤسسة البدء في الاستهلاك وفقًا للمعايير الجديدة. يتم احتسابها مع مراعاة المواعيد النهائية الجديدة.

يحق للمؤسسة زيادة هذه الشروط ضمن الحدود التي تم وضعها لمجموعة الإهلاك المقابلة ، والتي تضمنت سابقًا الأصول الثابتة.

ومع ذلك ، أعلن الخبراء في وقت سابق ذلكأنه بعد تنفيذ إجراء التحديث ، من الضروري استخدام معدل الإهلاك الذي تم تحديده عند تشغيل عنصر نظام التشغيل.

على سبيل المثال ، في ممارسة القضاء جاء عبر الحالات التالية. في النزاعات ، قامت المؤسسة بتحديث الأصول الثابتة المستهلكة حتى النهاية لأغراض المحاسبة الضريبية. انتهى العمر الإنتاجي بالفعل. لم يعد يتم إهلاك العنصر عند اكتمال الترقية. وبالتالي ، انتهت فترة الاستهلاك. كانت المشكلة هي تحديد طرق حساب مبلغ الاستهلاك فيما يتعلق بالأصول الثابتة المستهلكة التي خضعت لإجراء تحديث. وهناك الكثير من مثل هذه الخلافات

الخلاصة

من المهم إجراء محاسبة الأصول الثابتة بالطريقة المنصوص عليها في القانون. أي مراعاة الأصل الثابت في تاريخ وصوله إلى حالة الاستعداد للتشغيل. عند بيع الأصول الثابتة ، يتم تضمين المبلغ في الدخل ، ويتم تضمين القيمة المتبقية في المصروفات. نفس المبدأ ينطبق على المرافق غير المكتملة

موصى به:

الزلابية كعمل تجاري: تعليمات خطوة بخطوة. من أين نبدأ؟

بيلميني كشركة تجارية تزداد شعبية كل عام ، ويستمر الطلب على الزلابية في النمو. لا يزال هذا الطبق الوطني الملون مطلوبًا حتى أثناء الأزمة. بفضل هذا ، فإن فكرة فتح متجر زلابية واعدة للغاية

واجب الدولة عند شراء شقة: تعليمات خطوة بخطوة ، ميزات التصميم ، الحجم وطريقة الدفع

واجب الدولة عند شراء شقة من الضرائب الإلزامية. لن تنجح إذا لم تدفع. قبل تسجيل حقوق المالك الجديد ، ستحتاج إلى تقديم الإيصال المناسب. لهذا السبب يجب على كل من المشتري وبائع العقارات دراسة هذه المشكلة بعناية حتى قبل إبرام الصفقة. يجب أخذ العديد من الفروق الدقيقة في الاعتبار: من يدفع ومتى ، ولماذا هذه الضريبة مطلوبة على الإطلاق ، وما إلى ذلك

سخانات الضغط المنخفض: التعريف ، مبدأ التشغيل ، الخصائص التقنية ، التصنيف ، التصميم ، ميزات التشغيل ، التطبيق في الصناعة

يتم استخدام سخانات الضغط المنخفض (LPH) حاليًا بنشاط كبير. هناك نوعان رئيسيان يتم إنتاجهما بواسطة مصانع تجميع مختلفة. وبطبيعة الحال ، فإنها تختلف أيضًا في خصائص أدائها

رصيد لخطة عمل - ميزات التصميم والشروط والوصف خطوة بخطوة

تصف المقالة ميزات الحصول على قرض لخطة عمل. يتم النظر في الخطوات والشروط الرئيسية

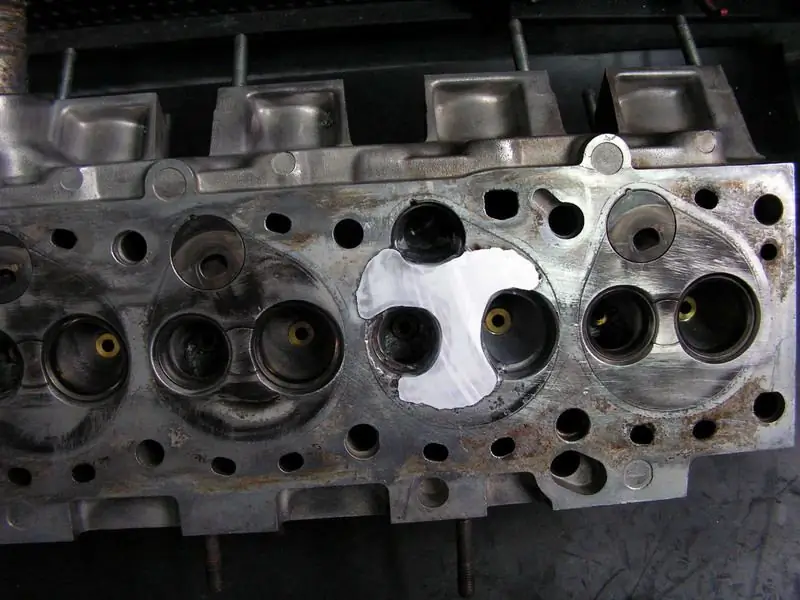

إصلاح كتلة المحرك: تعليمات خطوة بخطوة مع الوصف والجهاز ومبدأ التشغيل ونصائح من السادة

الكتلة هي الجزء الرئيسي لأي محرك احتراق داخلي تقريبًا. يتم توصيل جميع الأجزاء الأخرى بكتلة الأسطوانة (المشار إليها فيما يلي باسم BC) ، بدءًا من العمود المرفقي وتنتهي بالرأس. صُنعت BCs الآن بشكل أساسي من الألومنيوم ، وفي وقت سابق ، في طرازات السيارات القديمة ، كانت مصنوعة من الحديد الزهر. إن حالات فشل كتلة الأسطوانة ليست شائعة بأي حال من الأحوال. لذلك ، سيكون من المثير للاهتمام لأصحاب السيارات المبتدئين أن يتعلموا كيفية إصلاح هذه الوحدة