2026 مؤلف: Howard Calhoun | [email protected]. آخر تعديل: 2025-01-24 13:11:22

يجب على كل رائد أعمال يبدأ عمله / عملها أن يكتشف نظام الضرائب الذي سيطبقه. يتمتع رواد الأعمال والشركات الفردية بفرصة استخدام نظام مبسط يسمى النظام الضريبي المبسط. يتم تقديمه في نوعين ، حيث يمكن أن تكون الإيرادات أو صافي الربح بمثابة قاعدة ضريبية. إذا كانت الشركة تعمل في بيع سلع مختلفة بهامش أدنى ، فإن ضريبة "الدخل مطروحًا منه النفقات" تكون مثالية. في هذه الحالة ، لتحديد القاعدة الضريبية ، يجب أولاً معرفة الفرق بين الإيصالات النقدية للشركة وتكاليف ممارسة الأعمال التجارية.

ميزات النظام الضريبي المبسط

يمكن استخدام النظام المبسط من قبل رواد الأعمال من القطاع الخاص والشركات المختلفة. "المبسطة" لأصحاب المشاريع الفردية والشركات لديها العديد من المزايا التي لا يمكن إنكارها. يمكن لكل رائد أعمال اختيار خيار واحد لهذا الوضع:

- دفع 15٪ من صافي الربح ؛

- دفع 6٪ من إجمالي إيرادات الشركة

إذا كان الهامش على البضائع منخفضًا ، فمن المستحسن اختيار الضريبة "الدخل مطروحًا منه النفقات". للتبديل إلى هذا النظام ، يجب عليك تقديم طلب مناسب إلى دائرة الضرائب الفيدرالية. تكمن صعوبات مثل هذا النظام في خصوصية المحاسبة ، حيث سيكون من الضروري الحفاظ على KUDiR ، ومن أجل تقليل الوعاء الضريبي ، يجب تأكيد جميع النفقات بمستندات رسمية.

في أغلب الأحيان يتم اختيار هذا النظام من قبل ممثلي الشركات الصغيرة أو المتوسطة الحجم. ميزات ضرائب "الدخل مطروحًا منه النفقات" USN مدرجة في الفصل. 26.2 ناغورني كاراباخ. فيما يلي متطلبات رواد الأعمال ، الفروق الدقيقة في استخدام النظام ، يتم تحديد معدلات الضرائب ، والفروق الدقيقة في تحديد القاعدة الضريبية.

من يمكنه استخدام؟

يمكن تطبيق نظام الضرائب المبسط "الدخل مطروحًا منه النفقات" من قبل رواد الأعمال الأفراد والشركات المختلفة. القاعدة الضريبية هي صافي الدخل ، لذلك ، لتحديد القاعدة الضريبية ، يجب خصم المصاريف من جميع الإيصالات النقدية للشركة.

المتطلبات الرئيسية لرواد الأعمال تشمل ما يلي:

- الدخل السنوي لا يمكن أن يتجاوز 45 مليون روبل ؛

- الانتقال إلى هذا الوضع غير مسموح به للشركات التي لديها مكاتب أو فروع تمثيلية مختلفة ؛

- يجب ألا تتجاوز قيمة الأصول الثابتة التابعة لهذه المنظمة 150 مليون روبل ؛

- غير مسموح باستخدامهأنظمة من قبل شركات التأمين المختلفة أو البنوك أو المنظمات الأجنبية ؛

- لا يطبق من قبل PF غير الحكومية أو من قبل المشاركين في السوق حيث يتم تنفيذ معاملات مختلفة مع الأوراق المالية ؛

- لا ينطبق النظام الضريبي المبسط على الشركات التي تمثل نشاط المقامرة أو الشركات المصنعة للسلع القابلة للانتقال ؛

- يجب ألا توظف الشركة أكثر من 100 شخص ؛

- لا يستخدم الموثقون أو أصحاب محل الرهن هذا النظام.

يحظر الجمع بين النظام الضريبي المبسط مع UAT ، لذلك إذا كان رجل أعمال فردي أو شركة متخصصة في الزراعة ، فلن يتم استخدام UAT إلا.

الفروق الدقيقة في النظام

نظام ضرائب "الدخل مطروحًا منه النفقات" له ميزات معينة. وتشمل هذه:

- يتم دفع ضريبة واحدة بدلاً من عدة رسوم ممثلة بضريبة الملكية أو ضريبة الدخل الشخصي أو ضريبة القيمة المضافة أو ضريبة الدخل ؛

- بتقليل عدد الضرائب المدفوعة ، يتم تقليل العبء الضريبي على دافع الضرائب ؛

- يتم تقديم الإعلان عن هذا النظام إلى دائرة الضرائب الفيدرالية سنويًا ؛

- ضريبة مدفوعة مقدما ، وبعد ذلك يتم احتساب المبلغ النهائي ودفعه في بداية العام المقبل.

يعتبر الإعلان سهل الإعداد ، بحيث يمكن لرجال الأعمال الذين بدأوا أعمالهم للتو المشاركة بشكل مستقل في عملية إعداد التقارير ، مما يوفر رسوم المحاسب.

ما هي طرق التبديل إلى الوضع؟

من قبلباستخدام هذا النظام ، يجب على صاحب المشروع فهم الوضع. نظام "الدخل مطروحاً منه المصاريف" - أي نوع من الضرائب؟ يتم تمثيلها بنسخة من النظام الضريبي المبسط ، حيث يتم تمثيل القاعدة الضريبية بصافي ربح المؤسسة.

يمكنك التبديل إلى هذا الوضع بطرق مختلفة:

- عند التسجيل المباشر لشركة أو رائد أعمال فردي ، يمكنك تقديم طلب على الفور ، على أساسه يختار صاحب المشروع النظام الضريبي المناسب ؛

- إذا كان رجل أعمال فردي يعمل على UTII ، فيمكنه التبديل إلى النظام الضريبي المبسط في أي وقت ؛

- إذا تم استخدام نظام ضريبي آخر ، على سبيل المثال ، OSNO أو PSN ، فلن يكون الانتقال ممكنًا إلا من بداية السنة التقويمية التالية ، ويجب تقديم الطلب إلى دائرة الضرائب الفيدرالية قبل نهاية ديسمبر

قبل التقديم ، يجب عليك معرفة ما هو مدرج في USN "الدخل مطروحًا منه النفقات" ، وما هي إيجابيات وسلبيات هذا النظام ، وكذلك الصعوبات التي يواجهها رواد الأعمال.

إيجابيات النظام

أنظمة مبسطة مقدمة خصيصًا من قبل الدولة لتسهيل عمل العديد من رواد الأعمال أو الشركات. إذا تم اختيار نظام الضرائب المبسط "الدخل مطروحًا منه النفقات" ، فيمكن لرجال الأعمال الاستمتاع ببعض المزايا التي لا يمكن إنكارها. وتشمل هذه:

- ضريبة واحدة تحل محل الرسوم العديدة ، مما يقلل العبء الضريبي على الشركة أو رائد الأعمال الفردي ؛

- تعتبر عملية تحرير الإعلان بسيطة ومفهومة ، ويتم تقديم هذه الوثائق إلى دائرة الضرائب الفيدرالية مرة واحدة فقط في السنة ؛

- إذا لم يكن لدى رجل الأعمال موظفون في النظام الضريبي المبسط ، فلن تكون الصيانة مطلوبةالمحاسبة ، لأنه يكفي فقط أن يكون لديك KUDiR ؛

- يمكنك استخدام هذا الوضع عند العمل على أي نوع من الأنشطة تقريبًا ؛

- رواد الأعمال يقررون بأنفسهم نوع النظام الضريبي المبسط الذي سيتم تطبيقه أثناء العمل ؛

- يعتمد مقدار الضريبة كليًا على الإيرادات أو الأرباح الواردة ، لذلك إذا لم يكن هناك دخل ، فسيتم دفع الحد الأدنى فقط من الرسوم ، ومن الممكن أيضًا إعداد وتقديم إقرار صفري إلى دائرة الضرائب الفيدرالية

يُنصح بالتقدم بطلب للانتقال إلى هذا الوضع مباشرةً في عملية تسجيل شركة ذات مسؤولية محدودة أو رائد أعمال فردي. ميزة أخرى مهمة هي أن الوافدين الجدد إلى الأعمال التجارية يمكنهم الاعتماد على الإعفاءات الضريبية عند استخدام النظام الضريبي المبسط. يتم تقديم هذا الإعفاء إلى رواد الأعمال الذين يسجلون لأول مرة حتى عام 2020. يجب عليهم اختيار مجال نشاط يتعلق بتقديم الخدمات المحلية ، أو إنتاج سلع مختلفة ، أو العمل في المجال العلمي أو الاجتماعي. يمكن للسلطات المحلية في كل منطقة ، لأسباب مختلفة ، تقليل المعدل ، مما يقلل بشكل كبير من العبء الضريبي.

عيوب النظام

الدخل مطروحًا منه ضرائب النفقات ليس فقط مزايا مهمة ، ولكن أيضًا بعض العيوب.

هم:

- غير مسموح بتوظيف أكثر من 100 موظف ، لذلك هذا النظام مناسب فقط للشركات الصغيرة أو المتوسطة ، ولا يؤخذ بعين الاعتبار الموظفين بدوام كامل فقط ، ولكن أيضًا الأشخاص الذين يتم جذبهم إليهم فوقعقد القانون المدني ؛

- سنويًا ، يجب ألا يتجاوز الربح من الأنشطة 50 مليون روبل ؛

- يجب ألا تزيد قيمة الأصول عن 150 مليون روبل ؛

- لا يمكن التبديل إلى نظام مبسط آخر حتى بداية العام المقبل.

في الواقع ، لا تعتبر أوجه القصور في مثل هذا النظام كبيرة وخطيرة للغاية. لذلك ، يتم استخدام الوضع من قبل العديد من رواد الأعمال والشركات.

الفروق الدقيقة في الإبلاغ

عند اختيار نظام الضرائب "الدخل مطروحًا منه النفقات" ، يجب على رجال الأعمال الاستعداد للحاجة إلى وضع إعلان سنوي بسيط ومفهوم إلى حد ما.

قواعد تصميمه كالتالي:

- يمكن إكمال المستند يدويًا أو على الكمبيوتر ؛

- يُسمح باستخدام برامج خاصة تم إنشاؤها ونشرها في المجال العام من قبل موظفي دائرة الضرائب الفيدرالية ، مما يبسط بشكل كبير إجراءات إدخال المعلومات في هذا المستند ؛

- الفترة الضريبية لهذا النظام هي سنة ميلادية ؛

- قبل 31 مارس من كل عام ، يجب عليك تقديم إعلان إلى دائرة الضرائب الفيدرالية ؛

- يتم تقديم التقارير إلى صناديق التأمين فقط شهريًا وربع سنوي إذا كان صاحب المشروع لديه موظفين ؛

- تقارير سنوية تحتوي على معلومات عن متوسط عدد الموظفين في الشركة ؛

- بالإضافة إلى ذلك ، إذا كان لديك موظفين ، فعليك تقديم إقرار 6-NDFL وشهادة 2-NDFL.

يجب على رواد الأعمال فهم قواعد الحفاظ على KUDiR ، لأن هذا المستند فقط هو الذي يمكنه ذلكالإشارة إلى دخل ومصاريف رجل الأعمال الفردي أو الشركة. إذا تبين أثناء التدقيق الضريبي أن هذا المستند مفقود أو تم الاحتفاظ به بشكل غير صحيح ، فسيكون هذا هو الأساس لتحميل صاحب المشروع المسؤولية.

من المستفيد من هذا النظام؟

غالبًا ما يتم اختياره بواسطة نظام "الدخل مطروحًا منه النفقات" لأصحاب المشاريع الفردية وأصحاب الأعمال ، ولكن من المهم التأكد من أن العمل على مثل هذا النظام سيحقق فوائد معينة للشركة. يُنصح باستخدام هذه الطريقة لحساب الضرائب في الحالات التالية:

- رائد أعمال متخصص في تجارة التجزئة باستخدام مباني تجارية ثابتة صغيرة ، ولكن يتم تطبيق النظام الضريبي المبسط فقط إذا كان من المستحيل استخدام UTII في منطقة معينة ؛

- نظام مثالي للشركات الصغيرة ممثلة بمنظمات أو مؤسسات ترفيهية تقدم خدمات متنوعة للسكان ؛

- من الأفضل استخدام حساب الدخل والمصروفات إذا كان الهامش صغيراً ، لذلك ينصح بحساب صافي الدخل الذي يمثله الوعاء الضريبي.

ليس من المربح للغاية استخدام نظام مبسط إذا تفاعلت الشركة مع الأطراف المقابلة التي تطبق ضريبة القيمة المضافة ، لأنه في هذه الحالة لن يكون من الممكن إعادة بعض الأموال من الدولة في شكل استرداد ضريبة القيمة المضافة. بالإضافة إلى ذلك ، هذا النظام غير مناسب للمؤسسات الكبيرة ، لأنها ببساطة لن تمتثل لمتطلبات النظام الضريبي المبسط. لن تتمكن من المشاركة في المناقصات باستخدام هذا النظام.

ميزات المحاسبة

الهدف من الضرائب مع "الدخل مطروحًا منه النفقات" هو صافي الربح ، وبالتالي فإن تفاصيل المحاسبة هي الحاجة إلى حساب القاعدة الضريبية. للقيام بذلك ، يجب خصم جميع النفقات المؤكدة والمبررة رسميًا من الدخل.

تشمل الإيرادات من الأنشطة:

- تحويل الأموال من قبل المشترين إلى حساب تسوية رجل أعمال أو شركة ؛

- استلام الأموال من مبيعات التجزئة للسلع ؛

- الدخل من اختلاف أسعار الصرف ؛

- استلام الأصول غير الملموسة ؛

- عمولة مكافأة ؛

- استرداد مسبق من قبل المشترين.

سيتم بالتأكيد تسجيل جميع الإيصالات النقدية المذكورة أعلاه في KUDiR. في ظل نظام "الدخل مطروحًا منه النفقات" ، ما مقدار الفائدة التي يتم احتسابها على الوعاء الضريبي؟ بمجرد تحديد صافي الربح بشكل صحيح ، يتم خصم 15٪ منه.

ما الذي تتضمنه النفقات

قبل التقدم للانتقال إلى "الدخل مطروحًا منه المصروفات" ، يجب على صاحب المشروع التأكد من قدرته على التعامل مع الحساب الصحيح للقاعدة الضريبية. مفتشو الضرائب لديهم العديد من المتطلبات للنفقات التي تقلل من دخل الأعمال. يجب أن تكون مدعومة بوثائق رسمية ، ويجب أيضًا أن تكون موثقة. كتأكيد ، يتم استخدام أوراق الدفع الأولية ، ممثلة بشيكات أو سندات شحن أو فواتير أو عقود مختلفة.

إلى التكاليف الرئيسية التي يتعين على رواد الأعمال مواجهتها ،تشمل:

- شراء الأصول الثابتة ؛

- شراء سلع مباشرة لإعادة البيع ، وكذلك المواد أو المواد الخام لأنشطة الإنتاج ؛

- تكاليف السفر المرتبطة بشراء السلع لممارسة الأعمال التجارية ؛

- خدمات تقدمها جهات خارجية مقابل رسوم ؛

- إيجار مساحة تجارية مستعملة ؛

- ضريبة القيمة المضافة التي تفرضها الشركات التي يتعاون معها رائد الأعمال ؛

- اجور المتخصصين

- ضرائب وأقساط تأمين لك ولموظفيك

"التبسيط" لأصحاب المشاريع الفردية هو خيار ممتاز ، ولكن يجب أن يكون رائد الأعمال على دراية جيدة بكيفية حساب النفقات والدخل بشكل صحيح. هذا يعتمد على صحة حساب الضريبة. يجب دفع الدفعات المقدمة بموجب النظام الضريبي المبسط كل ثلاثة أشهر ، وبالتالي ، من الضروري ملء KUDiR في الوقت المناسب. يتم إيلاء الكثير من الاهتمام بشكل خاص لجانب الإنفاق ، حيث غالبًا ما يواجه رواد الأعمال حقيقة أنه بعد التدقيق الضريبي ، يفرض المفتشون ضريبة إضافية بسبب عدم تأكيد بعض النفقات.

قواعد KUDiR

يتم تقديم التقارير عن "الدخل مطروحًا منه النفقات" من خلال إعلان USN ، والذي يتم تقديمه سنويًا. بالإضافة إلى ذلك ، يلزم وجود دفتر الأستاذ لتسجيل جميع الإيصالات النقدية ، وكذلك المصروفات المؤكدة رسميًا.

ينطبق ما يلي على قواعد ملء KUDiR:

- جميع رواد الأعمال الذين يستخدمون النظام الضريبي المبسط مطلوب منهم إكمال هذا الكتاب ؛

- يحتوي المستند على اثنينأجزاء ، لأن أحدهما للدخل والآخر يستخدم لإدخال نفقات العمل ؛

- يتم إدخال البيانات على أساس تراكمي ؛

- يمكن ملؤها في شكل ورقي أو إلكتروني ؛

- يتم عمل كتاب منفصل لكل سنة تقويمية ؛

- في حالة استخدام نسخة ورقية من المستند ، فقبل إدخال المعلومات ، يتم ترقيم الكتاب وخياطته ؛

- إذا تم استخدام جهاز كمبيوتر للحفاظ على المستند ، فعند تقديم إعلان USN ، يجب طباعة الكتاب وتأييده.

يجب على جميع رواد الأعمال الأفراد في "الدخل مطروحًا منه النفقات" فهم قواعد الحفاظ على هذه التقارير. خلاف ذلك ، قد يتم محاسبة رواد الأعمال من قبل مفتشي الضرائب.

كيف يتم حساب الضريبة؟

من المهم دفع مدفوعات مقدمة على النظام الضريبي المبسط كل ثلاثة أشهر. الخوارزمية التالية تستخدم لحساب الضريبة:

- لمدة ثلاثة أشهر ، يتم تلخيص جميع الإيرادات الرسمية من الأنشطة ؛

- يتم احتساب المصروفات الموثقة والمثبتة ، وكذلك المدرجة في KUDiR ؛

- مصاريف محسومة من الدخل ؛

- يتم تعديل الوعاء الضريبي إذا كانت هناك خسارة في فترات العمل السابقة ؛

- يتم استخدام الخصم الضريبي إذا كان التاجر قد دفع بالفعل رسوم التداول ؛

- بمجرد تحديد القاعدة الضريبية ، يجب عليك معرفة ما إذا كان يتم تطبيق أي معدل ضريبي مخفض في المنطقة التي يعيش فيها رائد الأعمال ؛

- حساب الحجمالضريبة ، والتي يتم استخدام المعدل القياسي (15٪) لها ، أو معدل مخفض يمكن أن يستخدمه رائد الأعمال.

يتم الحساب على أساس الاستحقاق. يتم سداد الدفعة الأخيرة في بداية العام التالي ، ولحسابها يتم أخذ جميع الإيصالات والنفقات النقدية لسنة واحدة من العمل في الاعتبار. بعد تحديد الوعاء الضريبي ومقدار الضريبة ، يتم تخفيض الدفع بالأموال التي تم تحويلها مسبقًا إلى الميزانية. بناءً على القيم التي تم الحصول عليها ، يتم ملء إعلان USN بشكل صحيح ، والذي يتم تسليمه إلى دائرة الضرائب الفيدرالية قبل 31 مارس.

قواعد لاتمام التصريح

يُطلب من رواد الأعمال الذين يستخدمون هذا النظام تقديم إعلان USN سنويًا إلى دائرة الضرائب الفيدرالية. يتضمن المعلومات التالية:

- معلومات عن رجل الأعمال أو الشركة ؛

- قواعد حساب الوعاء الضريبي ؛

- تلقي دخل عن سنة العمل ؛

- المصاريف التي يجب أن تكون مبررة ومدعومة بوثائق رسمية ؛

- يشار إلى الخصم إذا كان بإمكان صاحب المشروع استخدامه ؛

- بالنظر إلى المبلغ المحدد الذي تدفعه الشركة أو صاحب المشروع الفردي في شكل ضريبة.

يُسمح باستخدام برامج خاصة لملء هذه الوثائق ، مما يبسط بشكل كبير إجراءات إصدار التصريح.

الفروق الدقيقة في دفع الحد الأدنى للضريبة

ليس من غير المألوف أن يواجه رواد الأعمال نقص في الربح. في هذه الحالة ، يمكنهم تقديم إقرار صفري إلى دائرة الضرائب الفيدرالية ، ولكن في نفس الوقت يتم دفع الحد الأدنى للضريبة على أساس "الدخل مطروحًا منه النفقات". حجمها يساوي 1٪ من الكلالمقبوضات النقدية من الشركة.

الفرق بين الضريبة المعيارية والحد الأدنى للضريبة يمكن تضمينه في مصروفات الشركة المؤجلة.

يتم احتساب الحد الأدنى للرسوم فقط في نهاية العام ، لأنه عند حساب الدفعات المقدمة ، لا يمكن تحديد ما إذا كان سيكون هناك ربح من أنشطة الشركة في نهاية الفترة الضريبية. لذلك ، من الضروري حساب الدفعات المقدمة كل ثلاثة أشهر ، والتي يتم تحديد 15 ٪ منها ودفعها من صافي الربح. في نهاية العام ، يمكنك تحديد الضريبة التي سيتعين عليك دفعها بالضبط: المعيار أو الحد الأدنى. إذا اتضح أنك بحاجة إلى دفع الحد الأدنى من الرسوم ، فقد يتم تخفيضه عن طريق المدفوعات المسبقة المحولة مسبقًا. إذا تجاوزت هذه المدفوعات الحد الأدنى للضريبة على الإطلاق ، فلا يمكن دفعها.

لذلك ، حتى إذا لم يكن لدى رجل الأعمال أو الشركة ربح رسمي ، فلا يزال يتعين عليك تحويل حد أدنى معين من الرسوم إلى دائرة الضرائب الفيدرالية. تم تقديمه مؤخرًا نسبيًا ، والسبب الرئيسي لتطبيقه هو أن العديد من رواد الأعمال تعمدوا استخدام النظام لإعداد إقرار صفري وعدم دفع أي أموال إلى دائرة الضرائب الفيدرالية.

الخلاصة

عند اختيار نظام الضرائب STS ، والذي يتقاضى 15٪ على صافي الربح المحسوب بشكل صحيح ، يمكن لأصحاب المشاريع التمتع بالعديد من المزايا التي لا يمكن إنكارها. لكن مثل هذا النظام له بعض العيوب التي يجب أن يأخذها كل رجل أعمال في الاعتبار.

للعمل المناسب على هذا النظام ، من المهم دفع دفعات مقدمة ربع سنوية ، وكذلك تقديم الإقرارات الضريبية سنويًا إلى دائرة الضرائب الفيدراليةإعلان. بالإضافة إلى ذلك ، يجب إجراء KUDiR بشكل صحيح.

موصى به:

مؤشرات المضاربة دون إعادة الرسم: الميزات والمزايا والعيوب

في التداول في الأسواق المالية ، هناك طرق مختلفة يكسب بها المتداولون. لكل نظام تداول ميزاته وخصائصه ، ومعظمهم يستخدم أدوات خاصة. في هذه المقالة ، سيتعرف القارئ على أنواع مختلفة من أدوات التداول ، بما في ذلك مؤشرات "Scalping" دون إعادة الرسم

USN "الدخل مطروحًا منه النفقات" - المعدل والمحاسبة والحساب

حافز كبير في تطوير الشركات الصغيرة والمتوسطة هو نظام الضرائب. بدأ إصلاحه في روسيا في التسعينيات (لم يتخيل النظام السوفييتي ببساطة مثل هذه الأعمال). بدأت هذه العملية البناءة في عام 1996 بموجب القانون الاتحادي "بشأن نظام الضرائب المبسط". تم اقتراح "الدخل مطروحًا منه النفقات" في STS ، وكبديل لذلك ، "الدخل" من STS كخيارات لتخفيف العبء الضريبي على رواد الأعمال المبتدئين

مبدأ تشغيل الديزل: الميزات والمزايا والعيوب

سيارات الديزل على طرقنا ليست شائعة بأي حال من الأحوال. في بلدان أوروبا الغربية ، هم الأغلبية. تتمتع محركات الديزل بعدد من المزايا مقارنة بمحركات البنزين. لكن في الوقت نفسه ، هناك بعض العيوب. ما هو هذا المحرك وما هو جهاز الديزل ومبدأ التشغيل؟ ضع في اعتبارك في مقالنا اليوم

رمز الدخل 4800: نسخة. الدخل الآخر لدافع الضرائب. رموز الدخل في 2-NDFL

تعطي المقالة فكرة عامة عن قاعدة ضريبة الدخل الشخصية ، والمبالغ المعفاة من الضرائب ، وأكواد الدخل. يتم إيلاء اهتمام خاص لفك شفرة رمز الدخل 4800 - الدخل الآخر

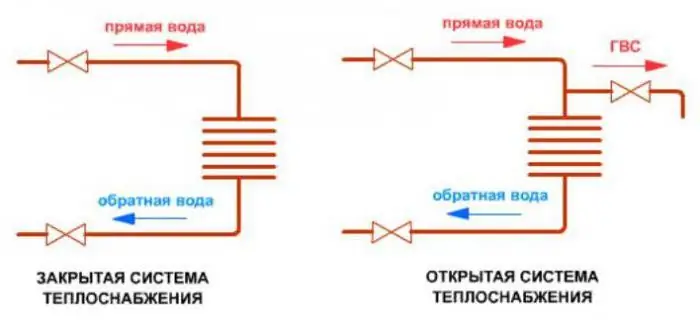

نظام تدفئة مغلق ومفتوح: الميزات والعيوب والمزايا

في الوقت الحاضر ، من الواعد تقديم تقنية نظام تدفئة مغلق للمستهلكين. يسمح لك إمداد الماء الساخن بتحسين جودة المياه التي يتم توفيرها لمستوى مياه الشرب. على الرغم من أن التقنيات الجديدة توفر الموارد وتقلل من انبعاثات الهواء ، إلا أنها تتطلب استثمارات كبيرة. طرق التنفيذ على حساب التمويل التجاري والميزانية ، ومسابقات لمشاريع الاستثمار وغيرها من الأحداث